不動産はインフレに強いと言われていますね。

私自身、新入社員のころ大先輩に「不動産はインフレに強い」ということを教えてもらいました。

その先輩に、「なんでですか?」と聞いたところ、明確な回答がなかったと記憶しています笑

今回は、この意味を詳しく見ていきましょう。

そもそもインフレとデフレとは?

インフレーションとデフレーションという言葉がありますね。

略して、インフレ、デフレと呼ばれています。

日本はバブル崩壊後の失われた20年を通り越して、既に失われた30年に突入しています。

この間、日本は長期デフレに苛まれてきました。

ここでインフレとデフレの意味を考えてみましょう。

デフレとは、モノの価格が下がって、貨幣価値が上がること

となります。

各国の中央銀行はおカネを刷る権利を持っています。

だから国家というものが成り立つのですね。

近年では、ジンバブエのハイパーインフレが有名ですね。

この記事によると2008年には、前月比で796億%という凄まじいインフレになってとのこと、、、

ダイヤモンドオンライン「前月比796億%のインフレを経験したジンバブエで悲劇再来」

何故、ジンバブエがハイパーインフレになったかというと単純に「政府がおカネを刷りすぎたから」です。

最後には、100兆ジンバブエドル紙幣が刷られていたというのは有名な話ですね。

(100兆ジンバブエドルは最終的に0.3円ぐらいの価値しかなくなったそうです。)

おカネの価値が暴落するということは、モノの価格が暴騰するということと同義ですね。

借金の額面は変わらない!

ここで、借金をした場合におけるインフレとデフレについて考えてみましょう。

結論から言えば

デフレ下では、借金したものが負け

となります。

不動産投資を考えてみましょう。

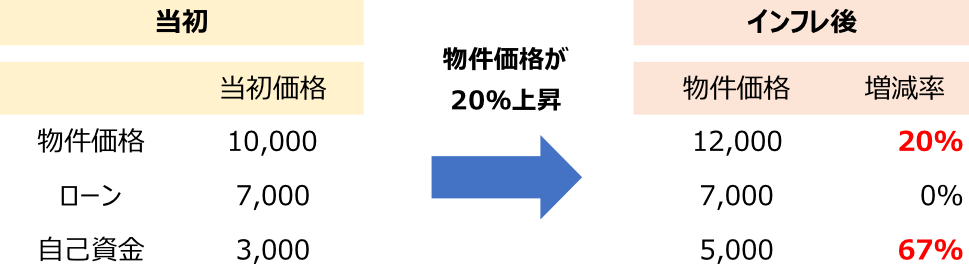

当初の不動産価格が10,000で、ローンを7,000、自己資金を3,000投入し購入しました。

議論を単純化するために、元本返済なしという仮定を置きます。

その後、社会経済の変動にてインフレが起こり、賃料も上昇、不動産価格も上昇していきました。

そして10年後不動産価格が20%上昇して、12,000となりました。

この状況を図示すると次のようになります。

ここでは、不動産価格の上昇20%に対して、ローンの額面は変わらないので、自己資金部分(エクイティ)が3,000から5,000へと67%増価することになります。

インフレ率より高いエクイティ増加率を実現しています。

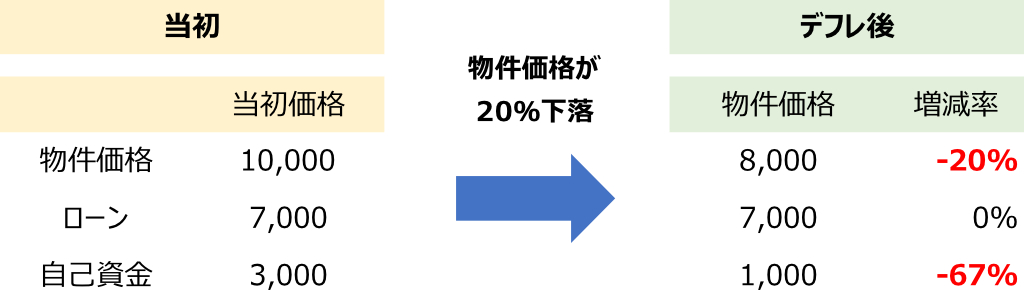

逆にデフレが起こった時をみたのが次の通りです。

このシナリオでは、物件価格が▲20%になって、更にエクイティが▲67%となり惨憺たる状況ですね。

このように、元本価格だけを眺めると圧倒的にインフレ下の不動産投資が有利となります。

以下、インフレとデフレを両方見ると話がややこしくなるので、インフレに絞って話を進めます。

しかし、インフレが起こると金利が上昇するので、、、

ただし、一つ大きな落とし穴があります。

通常インフレ、特にハイパーインフレが起こると、過熱しすぎたインフレを抑制するために引き締め政策が導入されます。

つまり、政府は政策金利を上昇させて金融引き締めを行います。

そうすると、金利負担が増大して、元利金の返済がきつくなります。

不動産などの投資商品の価格は、金利と逆相関関係にあるので、金利上昇⇒資産価格の下落というサイクルを生み出すことになります。

賃料には遅効性が、、、

不動産の賃貸借は長期契約が基本となるため、賃料の改定サイクルも通常は短いもので1年、長いものであれば3年や5年ということがざらにあります。

このように賃料の改定サイクルが長いということは、実態経済がインフレとなっても、賃料は相対的に低く抑えられることなります。

賃料の遅効性と言われる理論です。

この不動産賃料の遅効性により、実態経済でインフレが発生していても、賃料を上げるチャンスが先になってしまうということが起こり得ます。

収益還元法にて考えると、収益が実態経済のインフレ率より抑えられ、不動産価格はさほど上がらないという結論になり得ます。

(しかも、金利が上昇しているので還元利回りが高くなります、、、)

結論から言えば、上記のようなプラスマイナスの影響が相殺しあって作用するということになります。

現在の状況に置き換えてみると

という意味では、政策的に金利が低く抑え込まれた状況において、インフレが発生すると、不動産投資は、最高の投資ということになります。

ただし、このような政策を続けられるのも時間の問題です。

将来の金利の急騰により不動産価格の暴落というのは、将来十分にあり得るシナリオです。

この2~3年は来ないと思いますが、10年タームで見た場合の超長期的にはあり得るシナリオだと思います。

という意味では、現在の不動産投資は短期投資としては最良の投資環境ということも言えますね。

借金をガンガン行って、短期で売り抜けるという投資スタイルで荒稼ぎするには最高の環境だと思います。

補足

補足1

高度経済成長の時は、むしろ賃料が低く抑制されていたことから、収益還元法的な考え方によれば、実態経済のインフレに不動産価格が追いついていないはずなので、これも不動産がインフレに強いという理由にはならないです。

補足2

賃料の下方硬直性という理論がありますが、これは単に、新築物件の利回りが低くて、築年数の経過した中古物件の利回りが高いということから直観的に理解できると思います。土地の利用価値があるので、家賃はゼロにならないということですね。

根源的には、インフレ、デフレとは関係ない議論です。