前回の記事では、不動産ファイナンスには、コーポレートファイナンスとアセットファイナンスに分類されることを説明しました。

今回からは、ローンの基礎的な知識を原点に戻りながら一つ一つ見てみることにします。

不動産担保ローンの特徴

細かい論点に入っていく前に、このコラム全体は「不動産担保ローン」を前提に話を進めていくことについて補足してきます。

ローン一般では、債務者による返済能力が大事になりますね。

例えば、消費者金融を見れば、年収の高い人は返済能力高い、年収の低い人は返済能力が低いというのは直観的に理解できると思います。

消費者ローンというのは、一般的に「無担保ローン」となります。

保証人を入れるケースも多いでしょうが、これは人的保証(人的担保)であり、物的担保を提供することは稀なケースでしょう。

宅建などで民法を学んだ方は、担保には「人的担保」と「物的担保」があることを聞いたことがあると思います。

人的担保は一般に保証人を立てる保証、物的担保は不動産などの資産に担保設定(具体的には抵当権、根抵当権等)を行うことを指します。

消費者ローンのような無担保ローンとの比較で言えば、不動産ファイナンスの特徴として不動産自体を担保に入れる「不動産担保ローン」となることが一般的です。

一つ注意が必要なのは、コーポレートファイナンスでもアセットファイナンスでも不動産事業に関わるローンは一般的に「不動産担保ローン」となることです。

大手不動産会社が無担保のコーポレートローンにて金融機関から融資を受けるケースもありますが、原則として、個々の不動産を買って不動産開発、不動産投資を行う場合においては、殆どが不動産担保ローンとなります。

一方で、アセットファインアンスの場合はほぼ100%が不動産担保ローンとなります。

以上の前提を元に次の各論に入っていきたいと思います。

不動産担保ローンの構成要素

不動産担保ローンの構成要素は、大きく次の3つになります。

後々に解説する「返済方式」を併せると更に細分化され複雑になりますが、ここでは、議論を単純化するために、この3つの構成要素の相関関係を見ていきたいと思います。

ローンの貸し手である金融機関などの債権者(レンダー)の立場から見ると、ローンの元本と金利(併せて「元利金」:がんりきん)がきちんと期日ごとに返済されるかということが重要になります。

債権者である金融機関から見たリスクを表にしてみると次のような相関関係が成り立ちます。

LTV低い、借入期間短い ⇒ 金利が低い

今回は、このうち、借入金割合と金利の相関関係について詳しく見てみることにします。

※借入期間と金利の関係については、別途「その4 元本返済と金利返済」にて詳細を解説します。

LTV(担保掛目又は借入比率)

LTVとは、Loan to Valueの略で日本語では、「担保掛目(たんぽかけめ)」と呼ばれています。

また、ローンの借り手(債務者)から見れば「借入比率」とも言います。

英語の直訳の通り、「価格に対するローン割合」と言う意味となります。

不動産担保ローンについてみると、債務者が最終的にローン返済に支障を来したとき、つまり債務不履行が発生して、デフォルトに陥った時に、債権者(銀行)は、担保となる不動産を売却により処分して未返済の元利金や遅延損害金を回収することになります。

従って、不動産の評価(時価)に対する担保の割合が極めて重要な要素となります。

この不動産の評価は「金融機関の査定する不動産の価値」となり、債務者側、つまり不動産購入者が認識する不動産価格と異なることになります。

しかしながら、借り手(不動産購入者)から見れば、当初ローンの不動産の購入金額に対するローンの割合が重要となるのは当然でしょう。

例えば、以下のような事例を見てみましょう。

・銀行の担保査定とローン条件については、次の通りとします。

A銀行では、担保査定額1,200万円、LTV80% つまり融資実行額は、960万円

B銀行では、担保査定額900万円、LTV70%、つまり融資実行額は、630万円

上記の例ですと、A銀行から借りた場合は、LTVは96%、B銀行から借りた場合は63%となりますね。

このように投資家サイドから見れば、LTVはどこの金融機関から借り入れるかによって変わってきます。

そして、ややこしいのが、期中の元金返済、不動産価格(時価又は簿価)の変動により、その時々のLTVも変動していきます。

ということで単にLTVと言っても借入当初のLTVなのか、現時点での時価ベースでのLTVなのか、現時点での簿価ベースでのLTVなのかをきちんと分別して会話しないと意味がないということになります。

ちなみに、LTVが100%となるローンをフルローン、LTVが100%を超えるローンをオーバーローンと呼んでいます。

※不動産の価格算定手法については、別途かなり詳細に書きます。ここでは単に不動産の価格と見ていただいてOKです。

金利

ここでは、ローンの構成要素の一つである金利について、原点に戻ってさらっと確認してみましょう。

※金利の具体的な決定方法と元金と金利の関係等の細かい論点については、別途「その4 元本返済と金利返済」にて解説します。

金利の特徴を整理すると次のようになります。

特性1:年利で表される。

金利は年〇%というのが常識ですが、日利(日歩)や月利なども表記方法としてあります。一般的に不動産担保ローンでは年利で表されます。

あと、金融界においては、1%を100bp(ベーシスポイント)と細かく刻んで表現することもあります。例えば、50bpは0.5%のことになります。

ちなみに不動産ファンド業界では、不動産の利回りも〇〇ベーシスと読んだりしますね。

特性2:固定金利と変動金利がある。

ローン返済の全期間又は一定期間において金利が固定しない金利設定方式であり、変動金利は、返済期間中、金利の見直しが行われる金利設定方式です。

一般的に、銀行は市中から変動金利を調達して、これに固定SWAPをかけて金利を固定化することになります。この仕組みは厄介なのでここでは深入りしません。

特性3:消費税がかからない

ローンの元金はもちろんですが、金利にも消費税はかかりません。

時々、不動産業界の方で、土地取引に消費税がかからず、建物に消費税がかかるということを連想して金利に消費税がかかると誤解している人がいますが、金利は事業貸付の場合においても消費税はかかりません。

ただし、貸出に際しての事務手数料には消費税がかかります。

特性4:損金算入ができる

ローンの元金返済は、損金算入できませんが、各期の支払い金利は損金算入が可能です。

この意味から、不動産のキャッシュフローは税引き後において、税務上・会計上の損益と一致しない現象が起こります。

つまり、会計上で言えば、元金返済は貸借対照表(BS)の動きですが、金利は損益計算書(PL)の動きになります。

ただし、住宅ローンは損金算入できません。その代わりに住宅ローン控除と言う制度があります。

特性5:上限金利がある

金利には、利息制限法により上限金利が定められています。

従前は利息制限法を超え出資法の金利を超えない金利が「グレーゾーン金利」として社会問題になっていましたが、今は利息制限法を超える金利は無効となっています。

執筆現時点における利息制限法の上限金利は15%(100万円以上)となっています。

不動産担保ローンは、一般的に消費者ローンより低いことから上限金利が意識される局面は少ないでしょう。

その他、細かい論点としては、ローンの支払いを遅延した場合の遅延損害金についても20%の上限規制があります。

借入比率(担保掛目)と金利の関係

冒頭で述べた通り、理論的に言えば、借入比率と金利には次のような関係が成り立ちます。

借入比率(LTV)が低い(自己資金が多い) ⇒ 金利が低くなる傾向

これは銀行から見たリスクを考えてみると当然のことになります。

金融機関から見た場合、LTVが高いということは、債務者からのローン支払いが滞った際において、担保となる不動産の売却価値が回収リスクに直結するため、LTVが高いということは、未回収リスクを背負うことになるからです。

先ほどのA銀行とB銀行の事例で見ると、一目瞭然です。

再掲すると

B銀行では、担保査定額900万円、LTV70%、つまり融資実行額は、630万円

※ここでの前提条件は、融資実行後の元金返済無し、金利の未回収、遅延損害金無しとの前提で議論しています。

債務者が債務不履行に陥り、銀行は不動産を売却した資金でローンの残債を回収するという局面を見ていきましょう。

上記の例で売却価格が1,000万円の場合は、A銀行もB銀行も全額回収して安心ということになりますね。

ここで売却金額が700万円だったとすると、B銀行は全額回収できますが、A銀行は不動産の売却資金との差額260万円が未回収となります。

この場合、260万円の未回収債権は、無担保債権になって債務者に徴求が可能ですが、不動産担保ローンの元利金すら支払えない債務者がこの260万円をキチンと支払ってくれるかは不透明となります。

しかも債務者が破産すると、無担保債権は一般債権として微々たる金額しか回収できない可能性が高いです。

このようにLTVが高いということは金融機関側からみればリスクが高いということになります。

金利というのは、リスクの高低の裏返しであります。

LTVが高いということは金利が高くなるというのが直観的に理解いただけたかと思います。

LTVが高いことをLTVが深いといい、LTVが低いことをLTVが浅いという表現も使われます。

つまりLTVが深い⇒金利高い、LTVが浅い⇒金利が低いという関係が成り立つことになります。

ただし、住宅ローンのような画一的な商品では、借入比率の高低によって金利を変動させない場合が多いです。

住宅ローンについて見ると、金利を債務者ごとに管理するのが事務コストやシステムコストが嵩んでしまうことから、LTVの高低に関わらず、一律で金利が設定されるということになっています。

実際の金融実務では「エイヤ!」で決まることのほうがむしろ多いかもしれません。

証券化ファイナンスにおける金利構造

このLTVと金利の関係は、証券化ファイナンスにおけるローン債権の証券化の構造を見ると意外にスッと理解できます。

証券化ファインナンスにおいては、CMBSやRMBSなどのようにローンを更に証券化して投資家に販売するということが行われます。

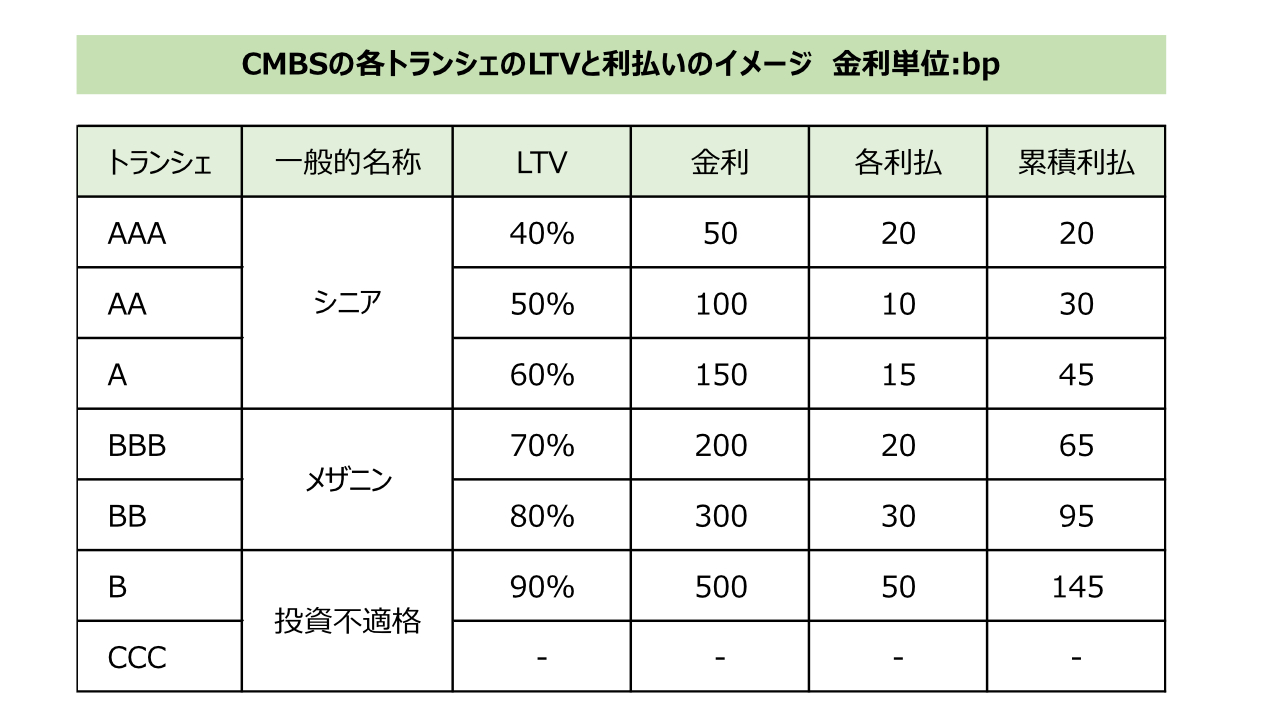

このCMBSではムーディーズやS&Pなどの格付機関から格付けを取得して、各リスクが異なるトランシェ(Tranche)に応じて機関投資家などに販売していきます。

トランシェは具体的に、最上位のAAA(トリプルエー)から順にBBBなど順番にリスクを横割りにする各部分を指し、このトランシェに応じたCMBSを投資家に販売していきます。

AAAは最優先で元利金の償還を受け、順番に配当されていくという構造となるため、不動案担保の価値によって、回収不能リスクが異なってくることになります。

イメージとしては、次のような形でLTVと利払いの相関関係を発生させます。

このようなリスクを分解する作業をトランチング(Tranching)と言います。

例えば、AAAの債権者は不動産価値のLTV40%までの優先弁済権を持ち、最も安全ですが、金利は50bp(0.5%、以下同)となり、安全だが面白くない商品となります。

次のトランシェのAAはLTVが50%となり、AAAより少し深めのリスクを背負う代わりに、金利は100bp(1.0%)となり、リスクは比較的高いが金利はやや高めなので面白い商品ということになります。

更に下に行くとBBBやCなどのリスクが深まっていき、証券化商品としては販売不能というトランシェも生じてきます。

(BB級以下はジャンクボンドとも言われますね)

このようにリスクに応じて格付けの高い債権から順々に元金を配当していくということが証券化市場では行われます。

不動産ファイナンス市場は、このような細分化された証券化マーケットの裏返しという関係になります。

※実際のCMBSの格付けは、LTVだけでなくDSCRなどの指標により更に細かく検討されます。

証券化ファイナンスについて勉強したい方は、「ムーディーズ CMBS」「S&P CMBS」などでググってみてください。

かなりマニアックな不動産証券化ファイナンスが勉強できます。