その1 コーポレートファイナンスとアセットファイナンス

不動産ファイナンスは、コーポレートファイナンスとアセットファインナンスの2つに大きく分類できます。

その分類の前に、不動産ファイナンスにおける主要なプレイヤーを見ていきましょう。

不動産ファイナンスにおける主要プレイヤー

不動産ファイナンスには多くの関連プレイヤーが携わることになります。

主たる関連プレイヤーには、債権者、債務者、エクイティ投資家の3つに分類することができます。

債権者

貸付人、レンダーとも言います。

ずばり銀行などの金融機関となりますね。

世間一般に言えば、「カネ貸業」ということになります。

このカネ貸業には、銀行法に基づく免許を受けて営業する銀行や信用金庫などの金融機関と貸金業法に基づくリース会社や不動産ファイナンス専門のノンバンクに分かれます。

一般に銀行のローンの金利は安く、ノンバンクの金利は高い傾向があります。

債務者

借入人、ボロワーとも言います。

通常のコーポレートファイナンスでは、不動産購入者その当人となります。

ただし、後述するアセットファイナンスでは形式上異なることになります。

エクイティ投資家

エクイティとは自己資金のことです。

通常のコーポレートファイナンスは、上記の債務者と一致しますが、アセットファイナンスの場合は形式上一致しません。

上記の主要関連プレイヤーのうち、債務者とエクイティ投資家は通常一致しますね。

住宅購入であろうが、個人の不動産投資であろうが、自己資金を準備して、ローンを借り入れて不動産を購入するというのが一般的です。(個人の住宅購入も広義では不動産投資です。)

不動産会社などの事業会社が不動産を購入する場合も同じ構造となります。

一方で、後述するアセットファイナンスの場合は、債務者とエクイティ投資家一致しないことがむしろ多くなります。

コーポレートファイナンスとアセットファイナンス

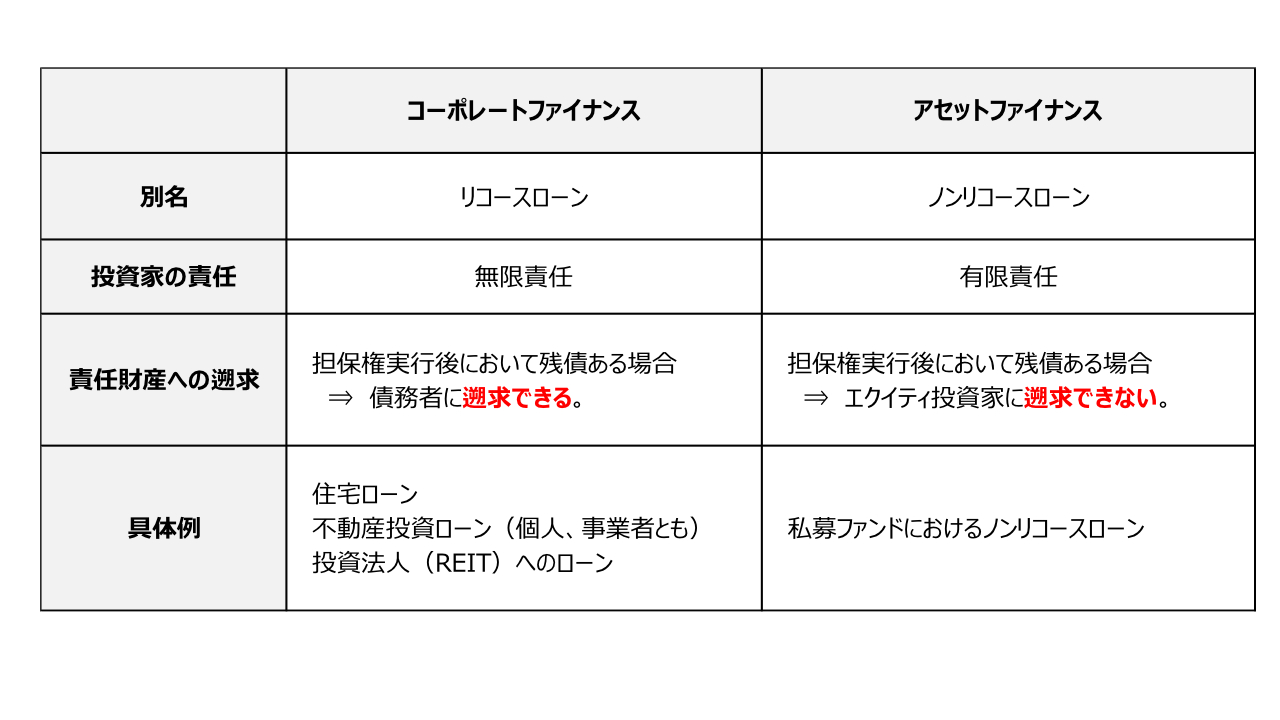

不動産に関連するローンには、住宅ローン、不動産投資ローン、事業会社に対する融資、プロジェクト融資など様々な形態がありますが、不動産ファイナンスを大きく分けると、次のコーポレートファイナンスとアセットファイナンスの2つに分かれます。

コーポレートファイナンスの特徴

コーポレートファイナンスとは、借入人と自己資金(エクイティ)を出して不動産を購入する投資家が一致するファイナンス方式を言います。

そういう意味では、住宅ローンの借り手は個人であり、会社(コーポレート)ではないですが、広義の意味では、コーポレートローンの一種になります。

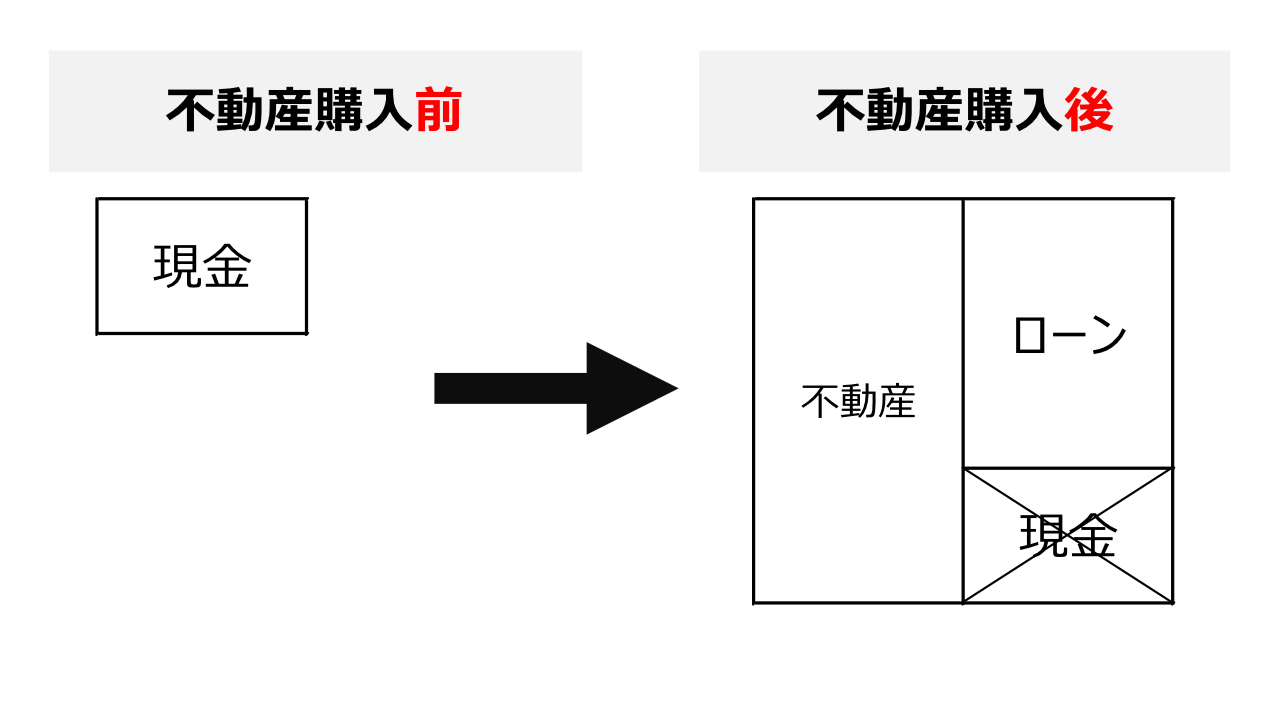

簿記を勉強された方は理解できるでしょうが、コーポレートファイナンスにおいては、企業のバランスシート上の借方(資産勘定)に不動産が、貸方(負債勘定)に長期借入金(ローン)が計上されることになります。

不動産売買の前後でバランスシートを比較すると次のようになります。

手持ちの現金と金融機関から借り入れたローンの合計額が不動産の売り主に手渡されて、事後のバランスシート上には、資産としての不動産と負債としてのローンが残るという構造になりますね。

コーポレートファイナンスはリコースローン

何を言っているんだ?と言う感じだと思いますが、重要な論点なので我慢して見てください。

ここでいう「リコース」とは、「遡求する」という意味で使われます。

何を遡求するのかというと次のような考え方になります。

コーポレートローンでは、借入人、つまり債務者はその名の通り「会社(又は個人)」となります。

その会社は、不動産以外に多くの資産や債務を有しているのが一般的ですね。

ここで、債務者が不動産ローンの支払いに支障をきたした場合を考えてみましょう。

不動産ファイナンスでは一般的に債権者がその不動産に抵当権などの担保権を設定し、債務者が支払い不能に陥った時は、この担保に供されている不動産を売却することによって債権回収を図ります。

このとき、担保不動産の売却金額よりローン残高が多いとき、その差額が借金として残るというのはイメージが付くと思います。

これを「残債(ざんさい)」といいます。

この残債が生じた場合における処理方法の違いがリコースローンとノンリコースローンの違いとなります。

※ただし、ノンリコースローンでは、実質的に投資家に遡求していく疑似ノンリコースと呼ばれるものもあり。

住宅ローンもリコースローンなので、任意売却によって、担保不動産(つまり自宅)を売却した場合において、残債が残る場合はその残債について返済義務が残ることになります。

このようにコーポレートローン(リコースローン)は、債務者自身が破綻するまでは、追いかけてくるというローンとなります。

アセットファイナンスの特徴

アセットファイアンスとは、資産から生じるキャッシュフローのみを返済原資とするファイナンス方式です。

不動産で言えば、不動産からの生じる賃料や売上などの収益から所有に関わるコストを控除したものがネットのキャッシュフローとなりますが、このネットキャッシュフローが返済原資(※)になります。

※実際には、ローンとその他債権(例;管理会社への管理料の支払い)の優先順位についても実際は細かくローン契約書にて設定されます。

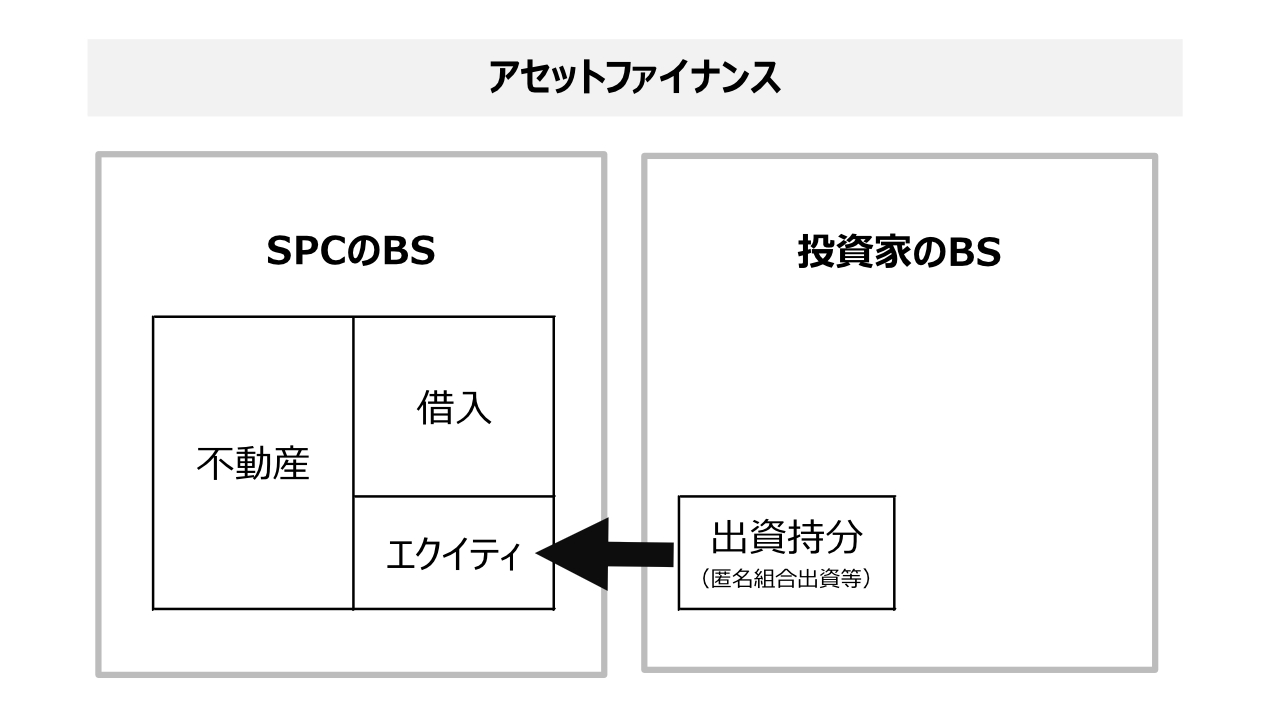

アセットファイナンスでは、コーポレートファイナンスと異なり、一般的に債務者と投資家が異なることになります。

投資家のお財布と投資ビークル(SPC等)のお財布が分別して管理されるというのがアセットファイナンスの特徴です。

アセットファイナンスの場合、新規に設立されるSPCが不動産を所有し、そのSPCに対して投資家は出資持分を有するという形式を取ります。

ここで、SPCを補足しておきます。

SPCは、Special Purpose Companyの略であり日本語では、「特別目的会社」と訳されている不動産保有のための会社です。

具体的には合同会社やSPC法上の特定目的会社(TMK)などが該当します。

これについては、後々の「アセットファインナンス概論」にて詳しく説明しますので、今は、「特別に作られた会社」程度の理解で十分です。

※実際は、信託スキームなどを考えた場合においては、信託銀行が形式的な不動産所有者となり、SPCは信託銀行から発行された信託受益権を保有することになるケースが殆どですが、上記図では、議論を単純化するために不動産を直接SPCが保有するスキームを前提としています。

アセットファイナンスはノンリコースローン

勘のいい方は、もうお分かりかと思いますが、アセットファイナンスはノンリコースローンとなります。

ノンリコースローンとは、「リコース(遡求)しないローン」と言う意味です。

上記の債務者であるSPCが不動産ローンの支払いに支障をきたした場合において、担保不動産を売却したとして、残債が残ったとしても、SPCに対して出資持分を有するエクイティ投資家には、遡求していかないということになります。

つまり、エクイティ投資家は、不動産の運用が上手くいかなくとも、実際に出資した持分以上の損害を被ることがないということになります。

と言う意味で、投資家から見れば不動産投資が「有限責任」となるという利点があります。

一方で、銀行などの債権者からすれば、リコースローンでは債務者に残債を追いかけていけるのに対して、ノンリコースローンでは、残債を追いかけていけないことになるので、不動産キャッシュフローの管理がより厳格になされます。

ちなみに、このアセットファイナンスやノンリコースローンは、証券化先進国アメリカから輸入された考え方です。従って、アセットファイナンスの用語には英語が非常に多いです。

不動産ファイナンス英語はこちら↓

まとめ

以上をまとめると次のようになります。