前回の記事では、不動産投資の固有リスクを見てきました。

不動産には、他の投資商品とは異なるリスクがあり、リスクとリターンの相関関係についてザクっと解説いたしました。

今回は、投資の世界で重要な収益の変動リスク「ボラティリティ」について考え見ることにします。

そもそも利回りとは?

利回りとはリスクの裏返しです。

そして、利回りが高い、リスクが高いというということでしたね。

安全と言われる国債や銀行預金の利回りが低くて、田舎の不動産の利回りが高いということは感覚的に理解できますね。

それでは、何故、投資商品によって利回りの格差が生じるのか?をここで考えてみましょう。

リスクが高いとは?

ではリスクが高いというのは、何を意味するのでしょうか?

少し、ここでは難しい話をしましょう。

大学受験の偏差値という言葉は皆さんお馴染みでしょう。

あの偏差値は、統計学の「標準偏差」という概念を加工して作った大学進学の難易度の指数です。

偏差値とは、平均でなくて、平均からの距離ということを聞いたことがあると思います。

偏差値=50+10×(自分の得点―平均点)/標準偏差

この偏差値の分母に出てくるのが標準偏差ですね。

投資商品のリスクを考えるに当たっても、この標準偏差の考え方が重要です。

標準偏差とは?

各データの数値からデータ全体の平均を差し引いた値の二乗を合計し、さらにデータの総数で割った値の正の平方根

何のこっちゃ分からないですね笑

要約すれば次の通りになります。

標準偏差とは、平均からのデータのばらつき程度を示す指数

更にザクっといえば、「平均からの距離の平均」ということになります。

※厳密には、平均からの距離を二乗したモノの合計額の平均である分散を平方根にしたもの。

標準偏差の具体例

それでは、具体的に数値を見てみましょう。

なお、標準偏差は、EXCELのSTDEV.P関数で簡単に求めることができます。

数式を知りたい人は、ググってみてください。

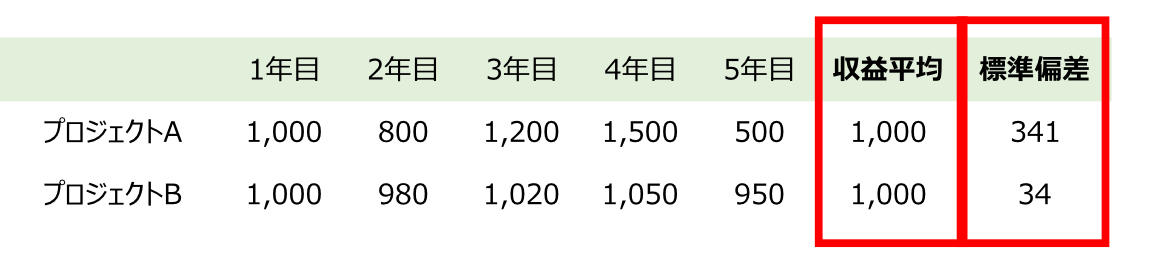

ここで2つのプロジェクトを比較してみましょう。

プロジェクトAのキャッシュフロー(以下、CF)は変動が激しい一方で、プロジェクトBのCFは比較的安定しています。

ただし、両プロジェクトとも平均値は同じものを考えてみましょう。

数値とビジュアルを示すと次のようになります。

プロジェクトAのCFはブレブレなのに対し、プロジェクトBは安定していることが一目瞭然ですね。

しかしながら平均値は同じなので、投資しても総リターンは変わりません。

ただし、危なっかしいプロジェクトAより安定的なプロジェクトBのほうが安定的に収益をあげることができますね。

これを指数化したものが、標準偏差なのです。

標準偏差の結果としては、プロジェクトAは341、プロジェクトBは34と10倍の差が生じていますね。

ここで、ブレがあっても平均してリターンが一定であれば、いいじゃん!という声が聞こえてきそうです。

確かにその通りなのですが、投資というのは、裏返して言えば「如何に危険を回避するか」ということが重要であり、収益のブレが少ない、つまり標準偏差の低い投資が安全な投資と考えられます。

例えば、不動産投資で考えれば、収益がブレブレの場合、プラスの時はいいのですが、収益がマイナスに陥った場合、ローンがいきなりデフォルトになる可能性もあり、危なっかしいですね。

上記の例では、リスクは、プロジェクトAのほうが高く、プロジェクトBのほうが低いということが感覚的に分かれば十分です。

従って、投資家目線からすれば、プロジェクトAに対する要求リターンは、プロジェクトBに対する要求リターンより高くなるということをここでは理解してください。

標準偏差は、一般的にボラティリティと呼ばれています。

ボラティリティが低いということは、リスクが低い

と言えます。

経費率とボラティリティ

以上で概念的に平均が同じであっても、標準偏差、つまりボラティリティが異なる2つのプロジェクトにてリスク変化を眺めてみました。

ここで、不動産の運営の経費率の違いによるボラティリティを考えて見ましょう。

経費率が高いということは、利益率が低いことの裏返しであり、逆もまた然りですね。

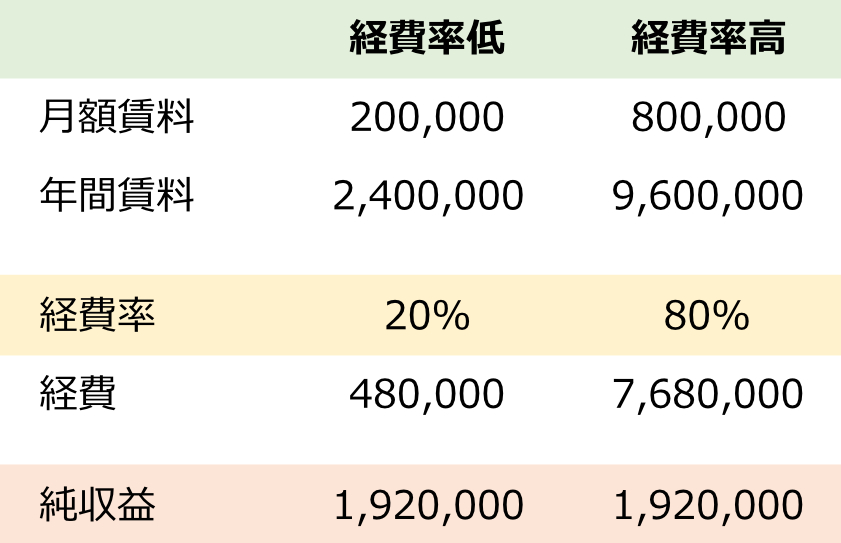

例えば、ここに当初の純収益が全く同じの2つの不動産投資PJを見てみましょう。

経費率が20%の不動産投資プロジェクトと経費率が80%の不動産投資プロジェクトを仮定してみましょう。

月額賃料収入20万円

経費率 20%

月額賃料収入80万円

経費率80%

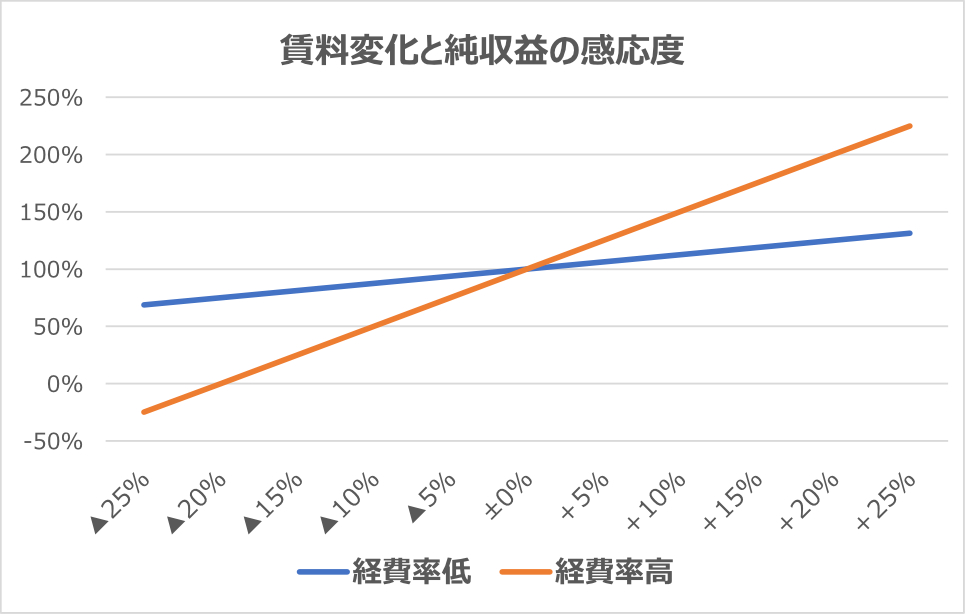

この2つのPJで経費が固定と仮定した場合において、賃料収入の変化による純収益の変化をプロットしたものが次の通りです。

賃料をプラスマイナス5%刻みで上下させた場合における賃料と純収益の変化

賃料変化に対して、経費率の高いPJのほうが純収益の変動が大きいことが分かりますね。

賃料変化に対する純収益の感応度が高いということになります。

整理すると

賃料変化に対する純収益の感応度が低い

賃料変化に対する純収益の感応度が高い

直観的に捉えると、経費率が高いPJのほうが、賃料変化に対する純収益のボラティリティが高いということが言えそうです。

経費率と標準偏差

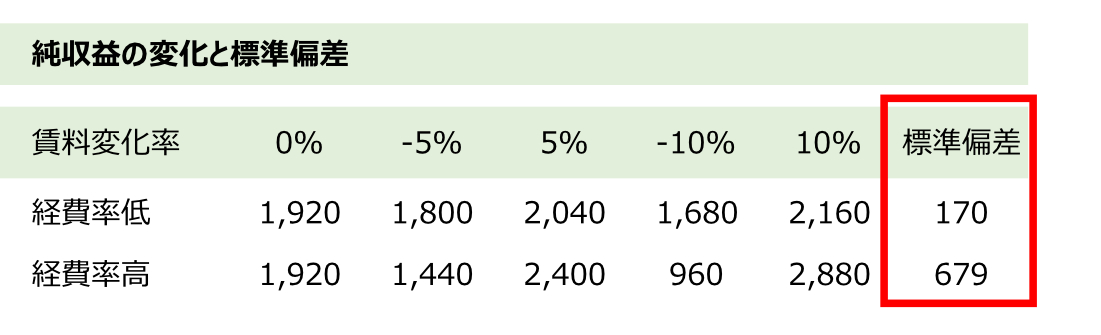

ここで、両PJの賃料が次の通り変化した場合における標準偏差を計算してみることにしましょう。

賃料がそれぞれ、1年目は±0%、2年目が▲5%、3年目が+5%、4年目が▲10%、5年目が+10%と変化した場合の純収益の変化をそれぞれ計算すると次のようになります。

ここで標準偏差を計算してみると、経費率が低いPJの標準偏差は170となるのに対して、経費率が高いPJの標準偏差は679と相当高く算出されました。

以上により、次のことが指摘できます。

賃料変化に対する純収益のボラティリティが低い

⇒ リスクが低い

賃料変化に対する純収益のボラティリティが高い

⇒ リスクが高い

このようにして見ると、不動産収益の経費率とその裏返しである収益率の高低自体がリスクの高低に繋がるということが言えます。

このリスク感覚は後の各アセットの収益価格の査定において非常に重要です。

例えば、丸の内のオフィスの賃料はバカ高い一方で、経費率が非常に低いですね。

一方で、地方のオフィスビルでは、経費率が40%や50%というのがざらにあります。

どちらのボラティリティが高いかは言わずもがなですね。

次回は、損益とキャッシュフローの違いについて見ていきます。