前回の記事でIRRの概念とIRRの具体的計算方法を解説してみました。

上記の記事で解説したIRRは、不動産投資を全額自己資金にて投資した場合の物件ベースのIRRですが、不動産投資の場合、通常、借入金を用いてレバレッジをかけますので、自己資金(エクイティ)ベースの利回りが投資家の実際の関心ごとになります。

エクイティIRRの定義

物件CFからローンの元利金を差し引いたものが投資家に帰属するCFであり、このローンの調達を考慮に入れた場合における自己資金(エクイティ)ベースでのIRRをエクイティIRRと呼びます。

エクイティIRRの計算には、ローンの元利金計算が必要なので、ここではEXCELで簡単にできるローン計算を先に紹介してみたいと思います。

PMT関数とPPMT関数

ローンの計算に方法には大きく、元利均等計算方式と元金均等計算方式の2種類がありますが、ここでは、住宅ローンなどの一般的な不動産担保ローンで採用される元利均等返済方式を前提として説明していきます。

元利均等返済方式を計算するに当たって重要な2つのEXCEL関数を紹介します。

毎期の元利金を計算する関数。

つまり、毎期のローンの支払総額が計算される。

元利均等返済方式の場合は、毎期一定のローン支払い額となる。

毎期の元利金の支払いのうち、元金の返済部分のみを計算する関数。

つまり、毎期のローンの支払総額から金利を控除した元金返済分が計算される。

元利均等返済方式の場合は、期間の経過に伴い元金の返済割合が増加していく。

上記の2つの関数で毎期の元利金と元金の支払いが計算できると、後は引き算をするだけで、毎期の金利支払い相当分、毎期末の元金残高が計算できることになります。

※なお、以上の関数はデフォルト値がいずれも年単位での返済となりますので、月額返済の場合は、金利を12で割ったり、期間を12倍するなどの調整が必要です。

ここでは、単純にローンの元利金の返済が年末支払いという前提で話を進めます。

ローン元利金の具体的計算方法

前提条件

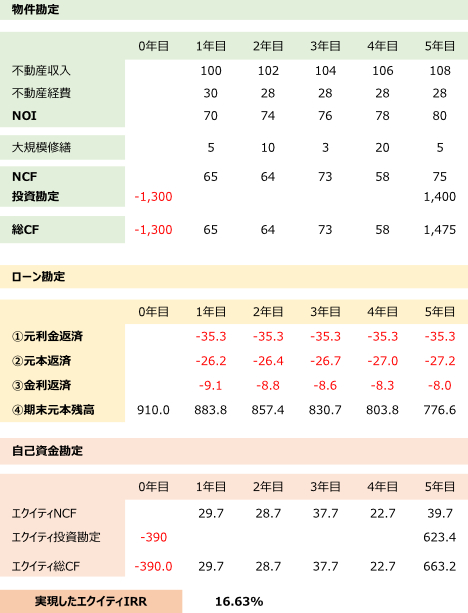

前回IRRの説明で採用した数値と全く同じです。投資の前提条件を再度掲げておきます。

・不動産保有会社が1300で不動産を購入

・当該物件の購入当時のCFは賃料収入100に対して経費が30となり、NOIは70となっていた。

・購入時のNOI利回りは5.38%

・賃料値上げや空室率改善に成功し、賃料収入は毎期+2ずつ上昇。

・2年目から、コストを▲2として28まで抑えることに成功

・資本的支出については、その都度発生したものを計上

・5年目末に、物件の売却活動を行い無事に1,400の価格で新所有者に対して売却が成功。

以上は、ローンがない状況における物件自体のCF、つまり全額自己資金で投資を行った場合におけるIRR計算となります。

この計算方法は、前回記事「最重要投資指標 IRR計算の基本」をご参照ください。

ローン返済計算の具体例

次に上記の投資にローンを活用した場合における投資計算に進んでいきます。

ここでは、以下のローン条件を設定して、調達することを想定します。

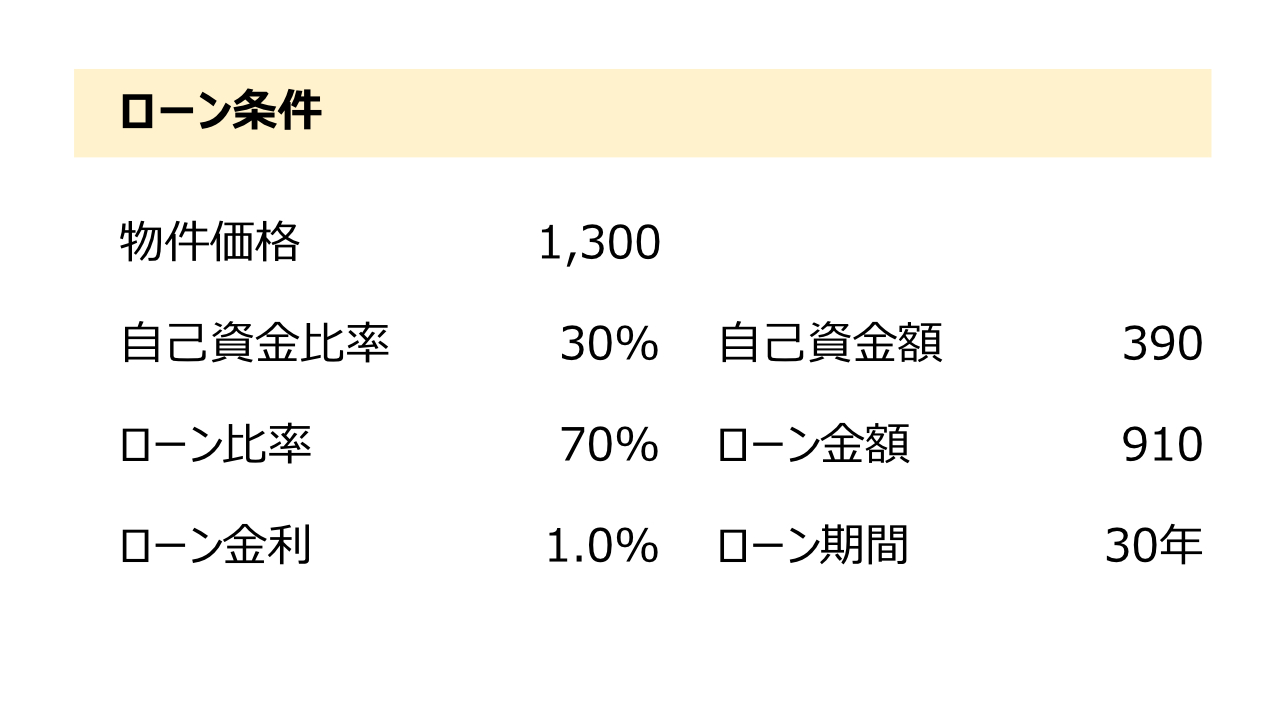

物件価格1,300のうち、自己資金比率を30%、ローン比率(LTV)を70%として資金調達。

ローン金利は、固定金利で1.0%、ローン期間は30年と仮定します。

EXCELによるローン計算の具体的方法

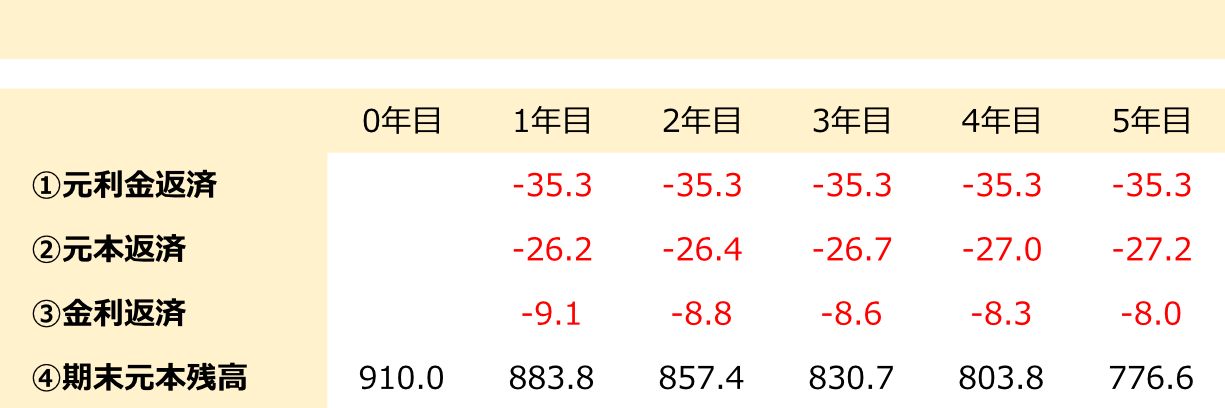

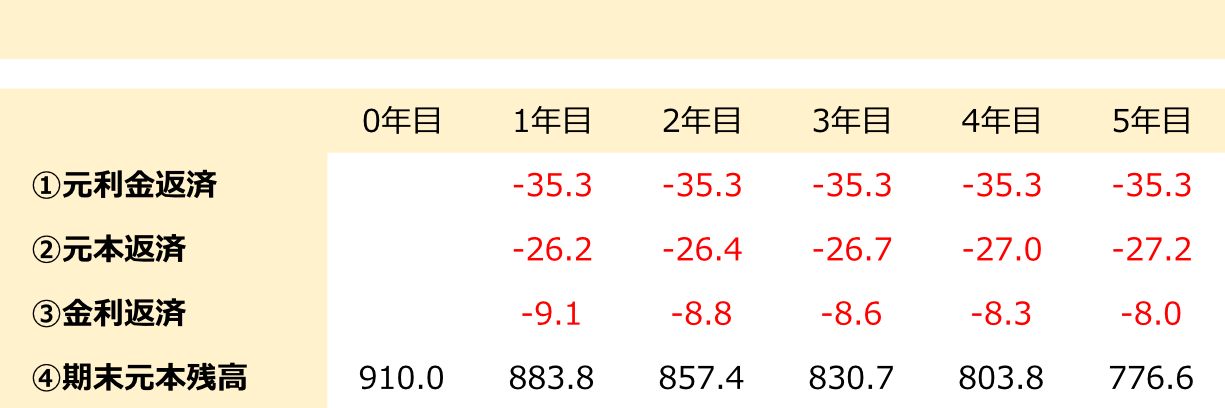

まずはこのようなローン計算表を作成することをゴールとします。

①毎期の元利金返済の計算

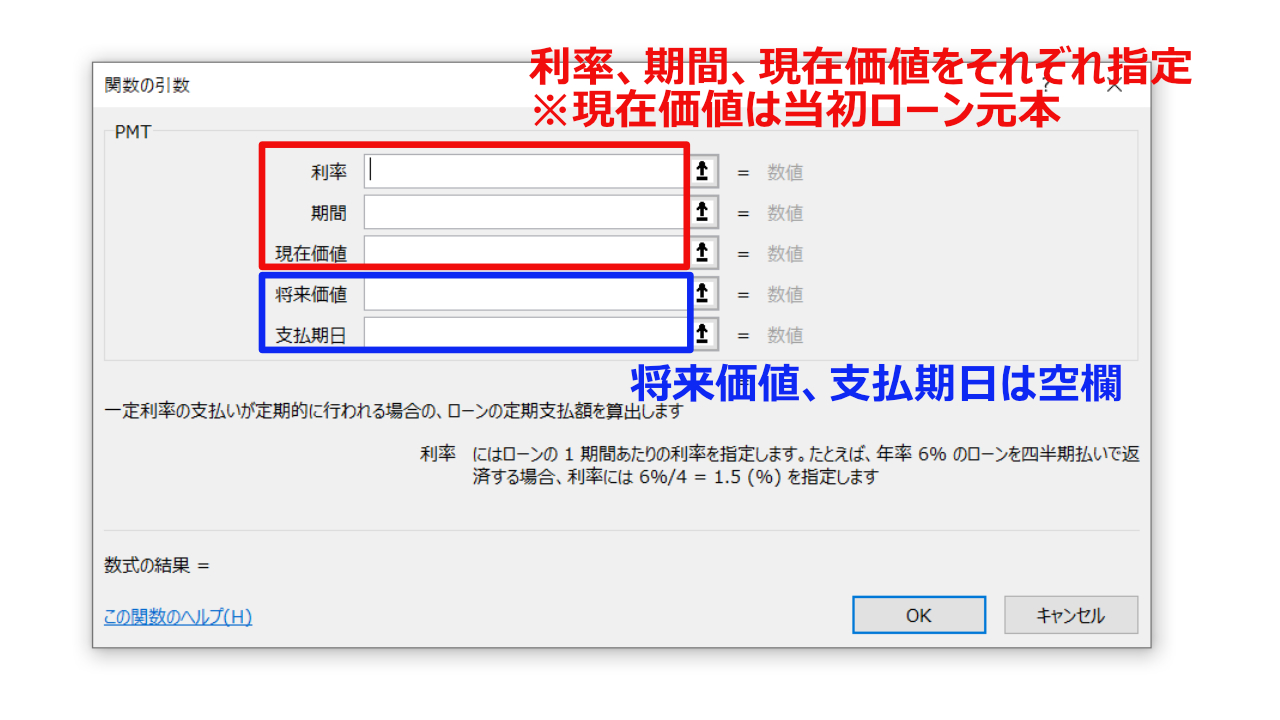

PMT関数により計算します。

PMT関数の構成要素は次の通りです。

期間:年利に対応する期間を入力します。

現在価値:当初のローン元本を入力します。

その他欄は空欄でOKです。

※直接手打ち入力でなく、前提条件表の数値を参照する形としたほうが後のシュミレーションに有用ですので注意してください。(以下同じ)

以上により計算された元利金は、「元利均等」なので毎期一定です。

ということは、一つのセルだけPMT関数で計算して、あとは=でつなげるだけでいいですね。

あとはF4キーにて絶対参照の処理を行って、右ドラッグすれば完成です。

※なお、PMT関数PPMT関数とも「支払い」なので、計算結果のデフォルト値はマイナスになりますのでご注意ください。絶対値にしたい場合は、結果の値を更にマイナスする必要があります。

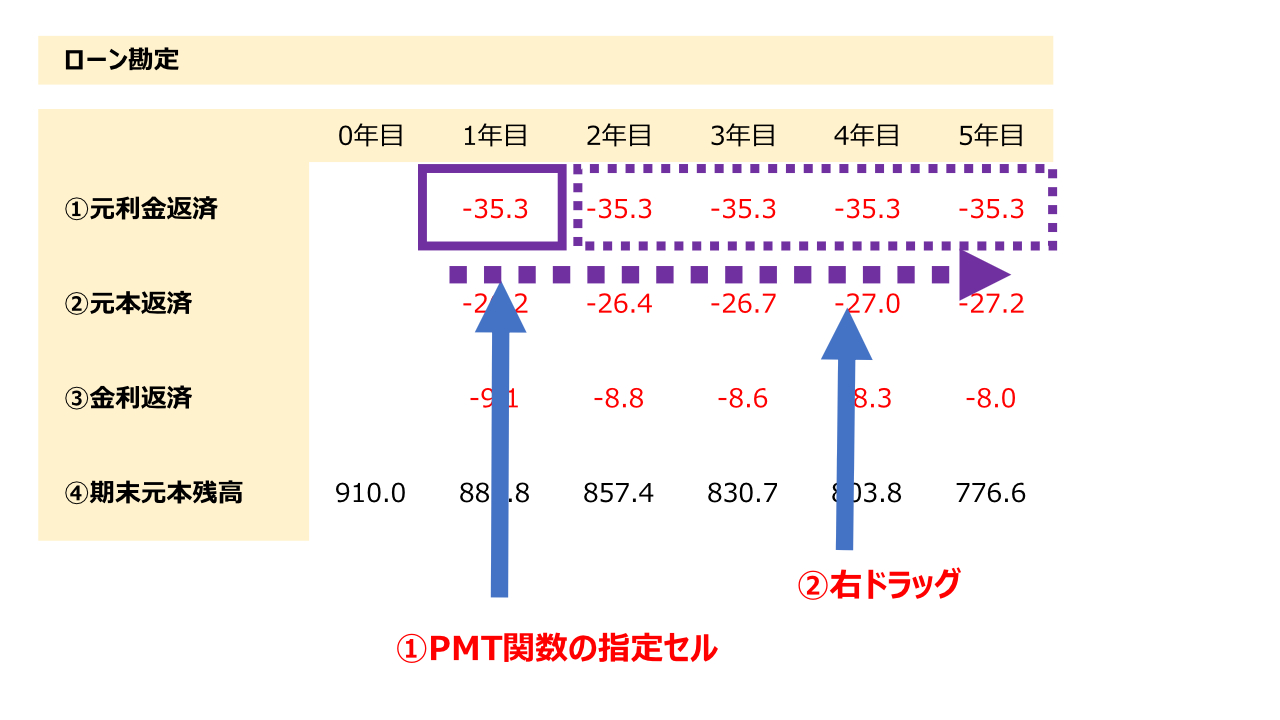

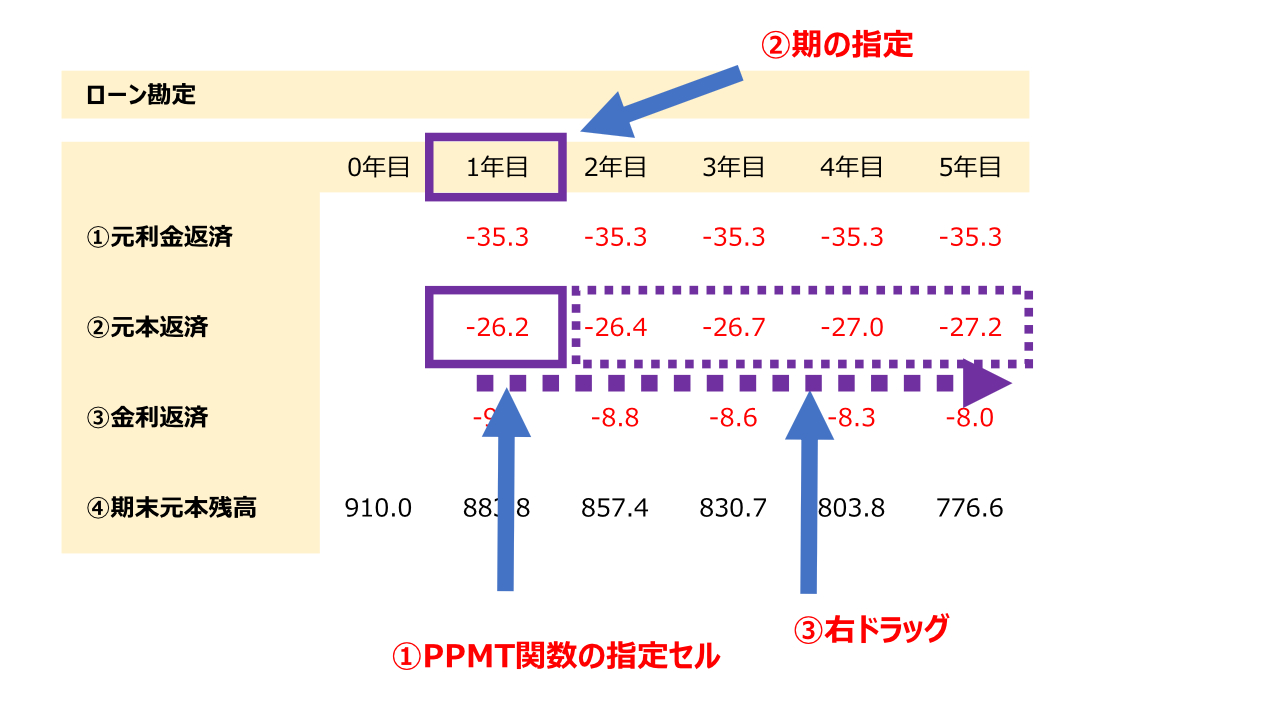

②毎期の元金返済の計算

毎期の元金の返済額の計算はPPMT関数で行います。

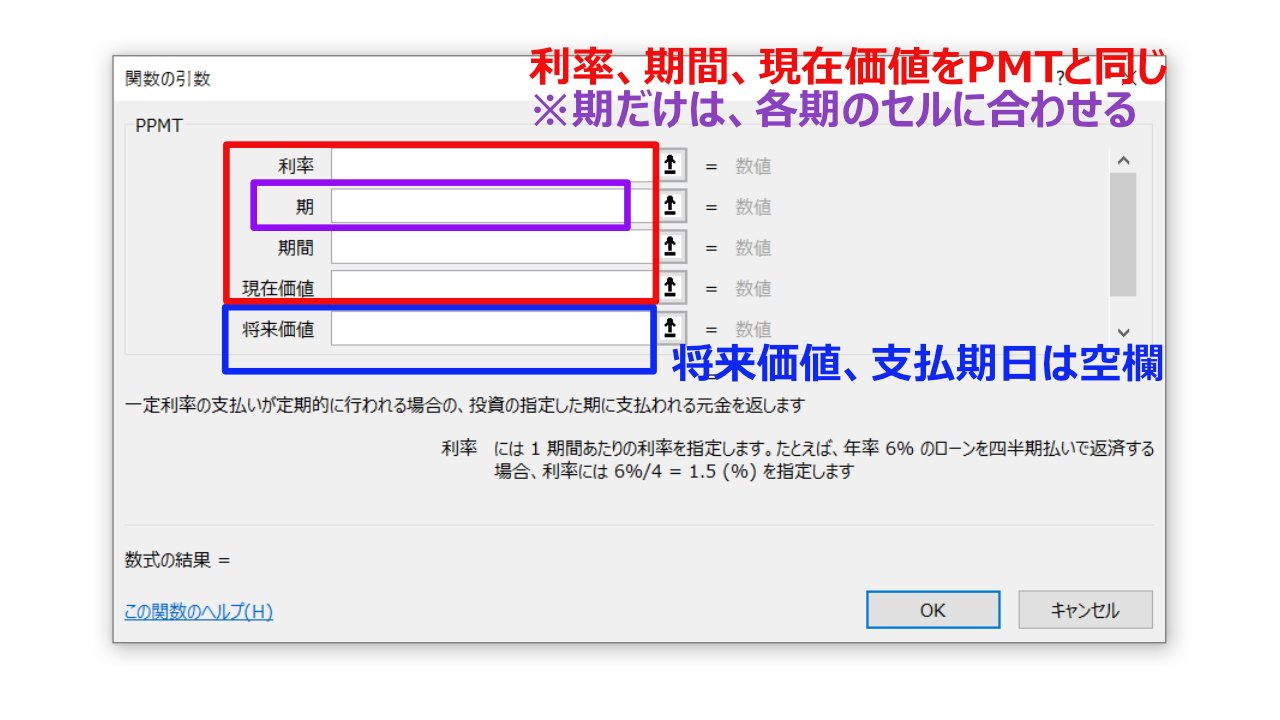

PPMT関数の構成要素は次の通りです。

期間:年利に対応する期間を入力します。(PMT関数と同じ)

期:「=各期のセル」を入力します。(PMTと違う点!)

現在価値:当初のローン元本を入力します。(PMT関数と同じ)

その他欄は空欄でOKです。

以上のようにPPMT関数とPMT関数との決定的な違いは、次の通りです。

元金返済は毎期ごとに異なるので、PPMT関数では、当該期の返済分を指定する必要があること。

具体的には、上記の「期」の設定項目に以下の項目を順次入力していく必要があります。

(ただし、1か所入力だけでOK、2年目以降はドラッグで計算可能です)

※右ドラックの際の注意点としては、「期」以外は、EXCELの絶対参照「F4キー」にて固定しておいてください。

逆に「期」は絶対参照しないでください。

③毎期の金利計算

毎期の元利金返済分(①)から毎期の元金返済分(②)を差し引いたものが毎期の支払金利となります。

※かなり細かい話になりますが、金利は円未満を切り捨てするので、厳密には、ROUND、ROUNDDOWN関数などで調整が必要です。ここでは、切り捨てが無い前提で計算しております。

④毎期末の元本残高の計算

当初の元本残高から、②で計算した各期の元本返済額を差し引きすると毎期末の元本残高が計算できますね。

①~④までの計算が完了すると次のようなローンの返済表ができます。

毎期末のローン残高が減少しているのが見て取れますね。

エクイティIRRの計算

ここまでくれば、物件のCFからローンのCFを控除するだけで自己資金(エクイティ)のCFが計算されることになります。

これは単純に引き算の世界なので、結果表だけ貼り付けておきます。

そして物件IRRで計算したのと同じように自己資金(エクイティ)のIRRを計算すると、本件のシュミレーションでは、エクイティIRRが16.63%という結果になりました。

総括すると

以上のように、借入金を用いて自己資金の利回りを上げる行為をレバレッジと言います。

一般的なレバレッジ効果を解説すると次のようになります。

・物件のNOI利回りよりローン金利が低ければエクイティIRRが向上する。

⇒プラスのレバレッジとなる。

・借入割合が高ければ高いほど、レバレッジ効果が大きくなる。

一方、5年後の物件価格が引き下がるとエクイティIRRが極端に引き下がり、物件のIRRよりも下がってしまうという逆レバレッジの状況となる可能性もあります。

例えば上記シュミレーションで出口の物件価格が1400でなく1000となった場合の物件IRRとエクイティIRRを計算すると次のような結果となります。

物件IRR=0.59%

エクイティIRR=▲0.48%

このように運用期間中の利回りが高かったとしても出口の売却価格が低くなるとIRRの逆転現象が発生します。

レバレッジが諸刃の剣と言われる所以です。

いろんな角度からシュミレーションしてみてください。

※以上のシュミレーションは所得税や法人税の税引前CFの計算となりますが、税引き後CFの算定に当たっては、金利は経費算入可能であるが、元本は経費算入されないことに注意が必要です。