今回から、不動産の純収益の査定に入っていきます。

不動産の純収益は収入項目から支出項目を控除して求めるため、それぞれのパーツに分解して説明していきます。

今回は収入の査定です。

例えば、都心の賃貸マンションの収支を見ると、収入に対する経費率がおよそ20%前後となりますね。

このような不動産については、収益に占める収入のウェイトが高くなることから、収入のブレが大きく純収益のブレに繋がります。

このような意味からも収入の査定の重要度が理解いただけると思います。

不動産収入の査定

以下、不動産賃貸事業を前提とした不動産の収入について考えていきます。

賃料収入の査定のステップは次の通りです。

ステップ1:満室賃料収入の査定

通常満室想定の収入を一旦査定して、査定された空室率に相当する空室損失を控除して、獲得可能な賃料収入を査定します。

査定のポイントとしては、次の通りです。

①新規で貸し出した場合の各専有部の賃料は?

周辺の競合物件の成約事例を集め、対象不動産と立地、築年数、間取り、階層などの比較を行い、これらをポイント化して査定します。

通常、競合物件との比較は、専有面積当たり坪単価で行います。

また、WEBデータだけでなく、地域で同じアセットタイプの賃貸募集事業を行っている仲介会社など専門業者へのヒアリングも有効です。

②既存テナントの現行賃料は?

①で査定した賃料は、あくまで新規にテナントを募集して入居してもらう際の賃料であり、これを新規賃料と呼んでいます。

一方で、既存テナントの賃料は入居時期やテナントとの力関係などの要因から、新規賃料と割高、割安であることが十分に考えられます。

既存テナントの賃料を継続賃料と言います。

新規賃料と継続賃料の階差をどのように将来シナリオで考慮していくかということが査定に当たっての重要なポイントです。

これは、後述の普通借家と定期借家の違いにて詳細説明します。

③階層や位置で査定賃料は適正か?

特に、住居物件の場合は、高層の南向き物件の賃料単価が高く、低層の北向き物件の賃料単価が低いですね。

一方、商業物件でも1階店舗の賃料が高く2階、3階となるに従って、賃料単価が低くなることが多いです。

また、エレベーターの有無などの個別の物的要因も賃料単価に反映させて査定すべきでしょう。

これらを階層別効用比、位置別効用比と言います。

階層別、位置別の効用比がバランスを保って査定されているかも重要な査定ポイントとなります。

④単価と総額の関係は適正か?

通常、賃料については、専有面積当たり坪単価で比較されることが多いです。

しかし、極端に専有部の面積が大きい物件は賃料の支払い総額が大きくなることから、一般的に賃料単価が下がる傾向にあります。

逆に、狭小ワンルームマンションなどの極端に専有面積の小さい物件は、賃料の支払い総額と専用面積を比較した結果の賃料単価は上昇する傾向があります。

このように賃料単価と総額の関係を睨みながら、不自然な賃料設定になっていないかの事後チェックも必要となります。

⑤敷金、礼金、更新料などの一時金の相場は?

敷金、礼金などの契約に当たって支払う一時金や契約更新の際に支払われる更新料の相場の調査も重要です。

特に、礼金や更新料などは、オーナーから見れば、将来テナントに返還する義務がないため実質的に賃料の一部分と考えることができます。

これらの収入は後述のテナントの回転期間に応じて収入となる可能性があります。

また、関西地方に多い敷金の一部償却ルールがある場合は、礼金と同様に実質的に賃料を構成する部分となることに留意が必要です。

個別賃貸とマスターリース

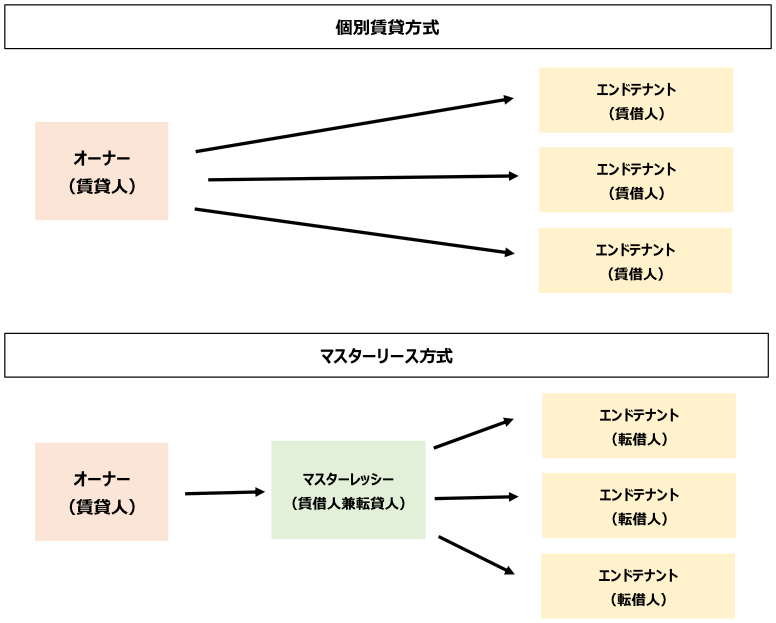

賃貸借の方式としては、大きく分けてエンドテナントに個別に賃貸する個別賃貸方式とサブリース事業者に一括賃貸して、当該サブリース事業者が転貸事業を行うマスターリース方式の2つあります。

※マスターリースもサブリースも同じ意味です。

個別賃貸方式

マスターリース方式

個別賃貸方式の場合、各専有室について賃料を査定する必要があるのは、直感的に理解できますね。

それでは、マスターリース賃料の場合は、どうでしょう。

一括貸しなので、エンドテナントの賃料の査定は不要でないかと思われるかもしれませんが、逆に、マスターリース賃料とエンドテナント賃料のいずれも査定しなければならないというのが教科書的回答となります。(マスターリース賃料については後のコラムで詳細書きます。)

ここでの賃料は、既存のテナントが存在する場合は、「継続賃料」となり、空室部分については「新規賃料」となります。

※新規賃料と継続賃料の違いは、別途説明しますが、ここではそんなものかという程度の理解でOKです。

普通借家と定期借家

次に注意すべきは、既存テナントとの契約形態です。

つまり、普通借家なのか?定期借家なのか?によって賃料査定額が異なることがあり得ます。

定期借家の場合:賃貸借の期間終了後に新規賃料の査定

普通借家の場合は、期間満了後においてもオーナーに任意の解約権がなく、賃料についても急激に増額させることは借地借家法の規制から困難です。

一方で、定期借家の場合は、賃貸借期間の満了後は、再契約することが前提となりマーケット賃料、つまり新規賃料で賃料が決定されます。

この違いは非常に大きな違いでありますが、ここではそんなものかという程度の理解でOKです。

貸室面積と賃料単価

賃料査定は通常、賃料単価を競合物件と比較して査定するのが常ですね。

ここで、賃料単価を調べたところ、競合物件と対象物件で以下のような違いがあった場合に注意が必要です。

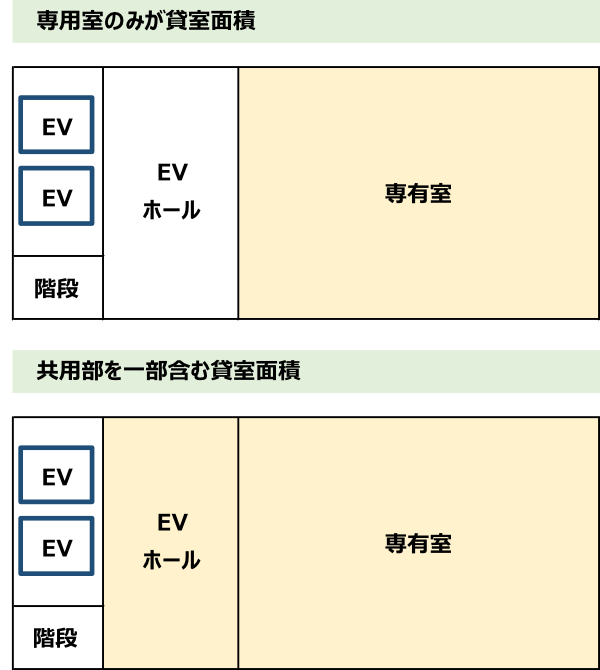

次の図を見てください。

同じビルですが、上の図は、専有部にエレベーターホールを含まない契約であるも、下の図では、エレベーターホールも含めた契約面積となっています。

単純に賃料単価を比較して、面積を掛け合わせてしまうと、下の図の賃貸借契約のほうが高く賃料を査定してしまうことになります。

競合物件と対象物件の賃貸面積の考え方が同じレベルで比較しているかということは重要なポイントとなります。

ステップ2:空室率の査定

賃料と同様に、空室率についても過去の稼働状況や周辺の類似物件の稼働状況を調査して適正な空室率を設定する必用があります。

ここで重要なのは、賃料と空室率は、相関関係があることです。

例えば、極端に賃料単価を高く設定してしまうと、稼働が一気に低くなりますね。

一方で、極端に賃料単価を低く設定してしまうと、満室稼働間違いないですね。

このように賃料単価と空室率の相関関係に留意して、適正な賃料単価と適正な空室率を両にらみで査定することが重要です。

空室率を分解して考えると次のようになります。

= ①ダウンタイム ÷ ②平均回転期間

①のダウンタイムとは、旧テナントの退去から新テナントの賃料発生までの間の期間、つまり賃料の未発生期間のことを指します。

②のテナントの平均回転期間は、テナントの入れ替わりの平均サイクルのことです。

最も、ここでは、②の期間に①のダウンタイムの期間を含むことに注意が必要です。

よく賃貸借契約の募集の際、契約開始日から一定期間の賃料支払いを免除する「フリーレント」が付けられる場合がありますが、このフリーレント期間も賃料が未発生の期間「ダウンタイム」に含める必要があることに留意が必要です。

例えば居住用の賃貸借物件で、学生向きの賃貸マンションの平均回転期間は通常4年程度になりますね。

そして、経験則上、旧賃借人の退去から新賃借人の募集、契約締結、賃料発生までの期間が3か月であったとすると、空室率の計算は次の通りとなります。

①ダウンタイム3か月 ÷ ②平均回転期間(48カ月+3か月) = 5.88%

このように賃貸物件のタイプや賃借人の属性によって、平均回転期間とダウンタイムを査定すれば逆算として空室率が査定できることになります。

当然、マーケットデータによる空室率の推移などと照らし合わせて適正な空室率を査定する必要があります。

一方で、サブリース業者に一括貸し(マスターリース)する場合は、空室率の認識はゼロとなりますね。

ただし、マスターリース契約でも賃料収入がエンドテナントからの賃料収入をダイレクトにオーナーに引き渡す、いわゆるパススルー型のマスターリースの場合は、注意が必要です。

このような管理型マスターリースの場合においては、賃料収入及び空室率の査定は、エンドテナント個別方式と同じとなります。

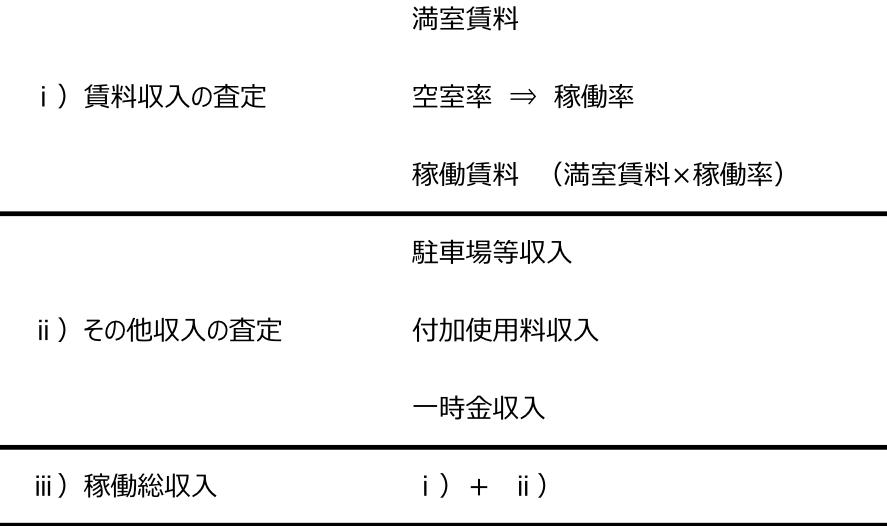

ステップ3:実現可能収入の査定

上記のステップ1の満室賃料の総額にステップ2で把握された空室率から得られた稼働率を乗じて実現可能な賃貸収入を査定します。

= 満室稼働賃料 ×(1-空室率)

その他収入の加算

上記の実現可能賃貸輸入に次のようなその他収入を加算して、可能総収入を査定します。

建物賃貸借収入以外の収入

駐車場収入、駐輪場収入、宅配ボックス使用料など敷地・建物内の場所を貸し出す使用料などが考えられます。

稼働率は建物賃貸部分と連動させるか別個に査定するかはテナントに紐づいた契約となるか否かによって個別に判断することになります。

付加使用料

ビル賃貸でよくみられるのが、専有部分で発生する水道光熱費をオーナーがテナントから個別に回収して各サプライヤーに一括して支払う方式があります。

このテナントが支払う水道光熱費の負担は、「付加使用料」と呼ばれています。

オーナーはテナントとの賃貸借契約にて水道、電気などの使用単価を設定して、テナントに月額請求を行います。

通常、この単価をやや高めに設定して、共用部の水道光熱費を含めた全体の水道光熱費を回収する戦略を採用するオーナーが多いです。

更に言えば、テナントから回収する付加使用料がビル全体の共用部を含んだ水道光熱費を超えるケースも多く見受けられます。

この付加使用料は、テナントの稼働率と連動して査定するのが一般的です。

敷金の償却、礼金、更新料の一時金収入

テナント入居時にテナントから収受する一時金のうち実質的に賃料に該当する部分が礼金や敷金の償却部分となります。

また、テナントとの賃貸借契約の更新時に更新料を収受するケースも見られます。

これらの一時金も収入として認識することができます。

収入のカウント時期としては、テナントの回転サイクル、契約更新サイクルに応じて合理的に計算する必要があります。

以上を合算したものが対象不動産の賃貸事業に関わる総収入となります。

まとめると、次のようになります。

以上が不動産収入の査定でした。

次回は、不動産支出について見ていきましょう。