前回は収益還元法の収入の部の査定方法を説明いたしました。

今回は、収入からの控除項目である支出の査定に入っていきたいと思います。

支出の査定での大前提をまず説明して、その後具体的な支出項目を見ていきたいと思います。

不動産支出査定の大前提

個々の支出項目を見る前に、不動産賃貸事業に関わる支出(経費)

なお、支払いに関しては、支出、経費という言い方があります。

一般的には、支出はキャッシュフローベース、経費は損益ベースの「支払い」を表す言葉ですが、ここでは、あまり神経質に使い分けることなく用いることにします。

大事なのは、不動産の支出、経費の査定に当たっては、キャッシュフローベース(※)となることに注意が必要です。

※厳密に言えば、資本的支出の積立金や敷金の運用益などを不動産鑑定評価上は勘案するので、企業会計上のキャッシュフローとも異なることに留意が必要です。

重要なことは、各支払項目が企業会計上のものか不動産運営に関わるものかの区別をしっかり行うことです。

企業コストは勘案しない

不動産賃貸収益のうち支出の部分の把握に当たって、その支払いが企業を運営するためのものか、当該査定対象の不動産に関わるものかを峻別することが重要です。

次の図を見てみましょう。

今回、評価対象となるのがA不動産であるとすると、そのA不動産を保有する企業の貸借対照表(BS)上は、資産の一部にA不動産が計上されることになります。

この場合、不動産の収益還元法に当たっては、A不動産に関わる収入と支出のみを勘案しなければなりません。

収入は賃貸収入でしょうから、分かりやすいですが、経費はどこまでをもってA不動産の経費となるか?という論点が出てきます。

この線引きは非常に重要であり、次の言葉に集約されます。

「経営コストは算入しないが、不動産運営コストは算入する。」

例えば、不動産証券化スキームで言えば、投資顧問会社に不動産の運用を委託する所謂アセットマネジメント(AM)への委託費用は不動産収支に算入しないものの、不動産の日常的な運営を担うプロパティマネジメント(PM)業への委託費用は不動産収支の支出項目で勘案します。

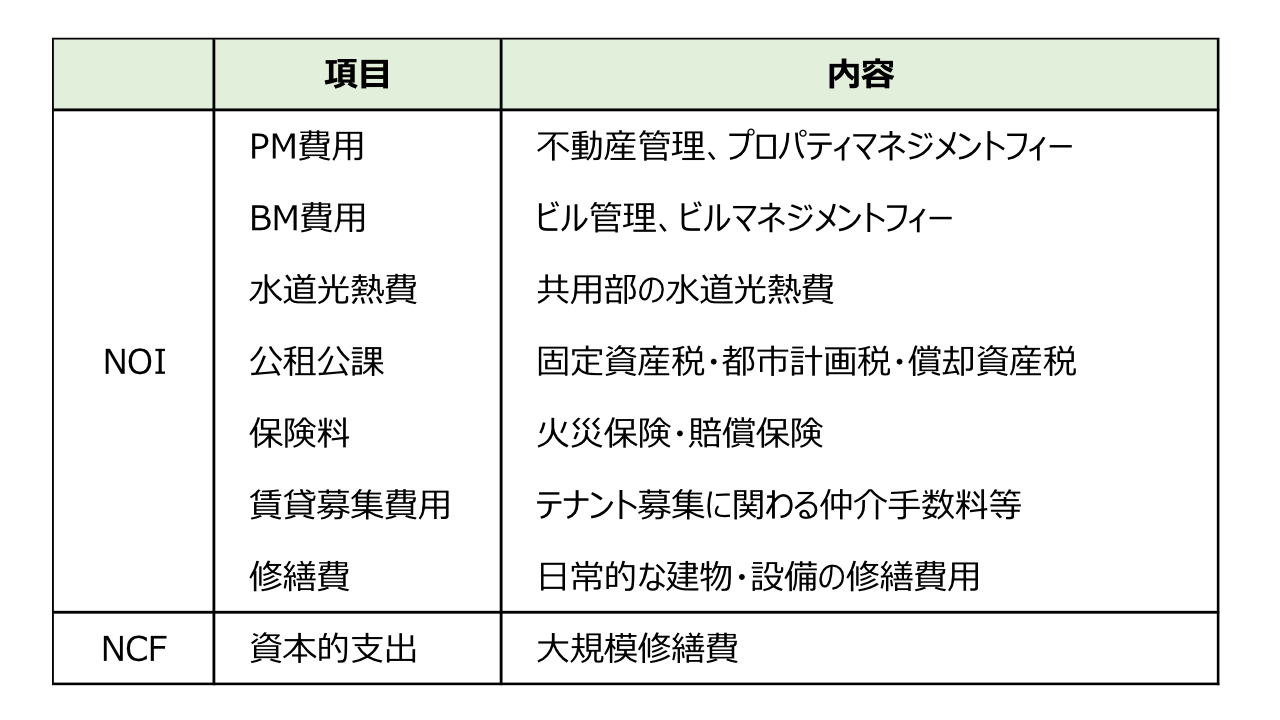

【入門】収益還元法 その7 損益とキャッシュフローにて説明した通り、これに損益とキャッシュフローの違いを認識したうえで、整理すると不動産収益還元法の適用に当たって、勘案すべき支出は次の通りとなります。

企業会計と不動産関連支出の整理

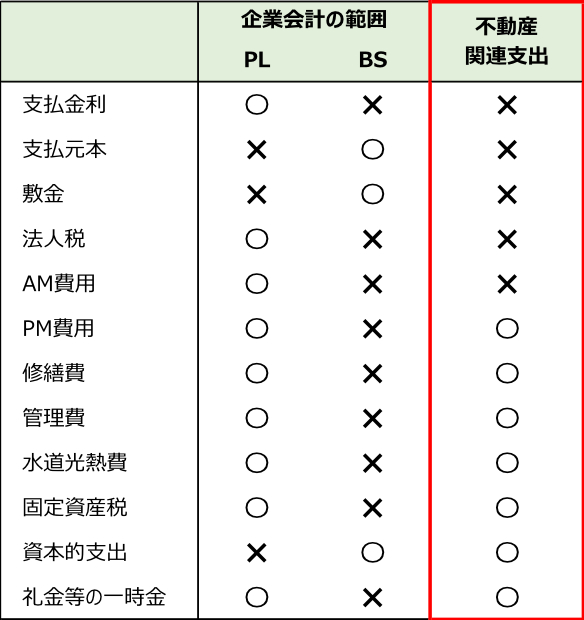

以上の企業会計上の損益と資産勘案項目と不動産CF算定に当たっての支出勘案項目を整理すると次のようになります。

×の付いた支出項目を算入することなく、〇の付いた支出項目を漏らさず査定することが非常に重要です。

消費税の取扱いについて

賃貸マンションの場合、居住用不動産であることから収入たる賃料に消費税が掛からない一方で、経費に対しては、消費税が付加されることになります。

一方で、非住宅用途のビルや商業施設の場合は、賃料にも消費税が加算させることになり、この消費税の取扱いをどのようにするかが問題となります。

結論から言えば、受入消費税、支払消費税とも考慮外とすべきなので、収入、支出とも税抜き金額を算定することに注意が必要です。

先ほど説明した通り、消費税は企業が負担するものであり、不動産が負担するものでないとの前提だからです。

各支出項目の査定

不動産支出項目はアセットタイプによって微妙に異なりますが、ここでは、最も分かりやすい一棟の賃貸マンションにおける不動産関連支出を見ていくことにしましょう。

まず、賃貸マンション経営に関わる支出を一覧で見てみましょう。

PM費用

賃貸管理費用、プロパティマネジメント費用です。

物件の管理費用としては、次に述べるビルメンテナンス費用(BM費用)が物的な管理費用であるのに対して、PM費用は、ソフトの管理と捉えてみると分かりやすいですね。

例えば、テナントからの賃料回収業務、クレーム処理、賃貸借契約の締結など特にテナントとの関係の前面に立ってオーナーに報告する業務です。

その他、賃貸戦略に立案など、不動産の収益の向上策をオーナー(又はAM会社)に対して提案を行う業務でなど収益改善全般をオーナーから受託します。

PM費用の相場としては、大型の賃貸マンションの場合は賃料収入の3~4%程度ですが、小規模賃貸マンションの場合は、単価と総額の関係から料率が跳ね上がることになります。

また、報酬水準が収入だけでなく収益(NOI)に連動する方式もあります。

例えば、賃料収入×2%+NOI×5%などのハイブリッドな報酬体系も考えられます。

小規模マンションの場合は、後に説明する賃貸募集費用込みの料金体系となっている場合もあるので、ダブルカウントしないように注意が必要です。

BM費用

保守管理費用、ビルメンテナンス費用です。

先ほど説明したPM費用がソフト的な管理費用であったのに対して、BM費用はハードの管理に当たって必要となるコストです。

具体的には次のような費用です。

・清掃費用

・設備(EV、機械設備等)の保守点検費用

・設備の法定点検費用

・植栽管理費用

・管理人費用

また、管理業務のうち大規模マンションの場合は、管理人の派遣業務をBM業者が請け負うケースもあるので、当該管理人の人件費相当分が必要になるケースもあります。

エレベーター、機械式駐車場等の設備の有無によってBMコストは物件によって大きく異なるので注意が必要です。

BM会社に一括して発注することが通常なので、見積額や過去の実額費用が過大又は過小になっていないかのチェックは重要です。

ざくっとした感覚値で言えば、EV付きの賃貸マンションの場合、建物延べ床面積の月額坪単価は500円前後となるケースが多く見られます。

水道光熱費

エネルギーコスト、ユーティリティコストとも言われるオーナーが負担すべき共有部の水道光熱費です。

通常、電気料、水道代のオーナー負担部分を指します。

賃貸マンションの相場的には、建物延床面積の月額坪単価は200~300円程度となるケースが多いです。

一方、ビル経営などに多く見られるように、賃貸経営のやり方によっては、水道光熱費を付加使用料として賃料とともにテナントから回収する方式では、実質的にオーナー負担の水道光熱費がゼロ、もしくは差し引きで収益がプラスになるケースも多く散見されます。

このような場合においては、収入と支出を両建てで計上すべきことに注意が必要です。

公租公課

公租公課とは税金のことです。

ただし、不動産純収益に当たって計上される公租公課とは、土地建物の固定資産税・都市計画税と建物設備に関わる償却資産税のことを指します。

略して、固都税(ことぜい)ということもあります。

既に稼働中の物件の場合は、現在のオーナーから固定資産税の課税明細を取得することによって実額が算定できます。

問題は、建物が新築間もない場合や未竣工の場合においては想定をしなければならないことです。

この場合、土地建物、それぞれの軽減措置を勘案して想定する必要があります。

この想定の際に注意すべきことを列記すると次のようになります。

マンションなどの共同住宅の場合は、1室当たりの割り付け土地面積が通常200㎡以内となることから、小規模住宅用地の軽減が受けられるケースが殆ど。

一方、非住宅用途の土地については、このような軽減措置がないことに注意が必要です。

共同住宅の場合、一定の条件のもと新築後5年間、固定資産税の軽減が受けられることになります。

この軽減は5年間という時限措置であること、床面積要件があることなどに注意が必要です。

この新築住宅の軽減措置は固定資産税だけであり、都市計画税には軽減措置の対象とならないことにも注意が必要です。

例えば、直接還元法にて軽減中の固定遺産税税額を経費計上してしまった場合においては、新築後6年目以降のCFより過大に収益を査定してしまうことになります。

このように新築住宅や築後間もない建物については、DCF法による税額シナリオを明示して査定するのが合理的と言えます。

償却資産税は土地建物と異なるオーナーの自己申告制による納税となることから、オーナーから償却資産税の申告書を入手して税額を確認する必要があります。

借地の場合

土地が借地の場合は、土地の固都税を計上するのでなく、支払い地代を計上すべきことに注意が必要です。

この場合、支払い地代の算定方法など、借地契約の経緯などを詳細に分析する必要があるのは言うまでもありません。

地代の算定は、論点が膨大なので、ここでは取り急ぎは土地の固定資産税・都市計画税の代わりに地代を計上するということだけを押さえておいてください。

保険料

民法には、土地の工作物責任という無過失責任が不動産所有者に課せられていることから、建物オーナーは、通常、火災保険料や損害保険料などの保険に加入します。

この保険料も支出項目として認識すべきです。

実額が分かれば実額を算入すればいいのですが、実額が不明の場合、建物再調達原価の0.2%前後の料率で査定するケースが多いです。

※再調達原価とは、建物を現時点にて新築した場合における建物建築代金のこと。

なお、地震保険については、建物の築年数やエリアによって保険料率が大きく異なることや、地震保険に加入するか否かケースバイケースになることから、通常不算入とする場合が多いです。

賃貸募集費用

上述のPM費用に似て非なるものが、この賃貸募集費用です。

リーシング費用ともいわれます。

PM業者は宅建業を営む会社も多いことや、いわゆる「街の不動産屋」には、建物管理としてのPM業務と賃貸募集業務を一括して発注するケースもあります。

ただ、PM業務と賃貸募集業務は性質が異なることから通常は、それぞれ分けて査定することになります。

宅建業法では、賃貸仲介の場合、報酬の上限が賃貸人と賃借人からの合計額が1か月と定まっていますね。

この法定上限が異常に低いことから、通常は、オーナーから広告宣伝費(AD)として実質的に賃貸募集に関わる費用を賃貸仲介会社に支払うケースが殆どです。

ADは通常、賃料の1か月が目安ですが、リーシングに苦戦する物件については、賃料の2~3か月程度支払うケースも比較的多く、賃貸マーケットが貸し手市場なのか借り手市場なのかによって計上の比率が変わってきます。

この賃貸募集費用は、テナントの平均回転期間に応じて年間当たりの支払額を算定する必要があります。

例えば、ADを2か月として、テナントの平均回転期間を4年とすると、次のような年換算を行って計上することになります。

修繕費と資本的支出

建物の修繕費と資本的支出の違いについては、同じ「修繕費」でありますが、次のような違いがあります。

修繕費

日常的に発生する建物の現状を維持するために支払われる修繕費。

小修繕ともいう。

クロスの張替え、塗装の剥がれなどの原状回復工事。

会計上は、経費算入可能な修繕費項目に該当する。

修繕費は、NOI算定の費用として勘案

資本的支出

建物の躯体や設備の更新費用であり、支出により価値を回復したり価値を向上させたりする修繕項目。

例えば、外壁工事、屋上防水工事、設備の更新など、工事自体に資産性のある項目が該当する。

会計上は、経費算入されることなく、資産計上され、減価償却の対象となる項目に該当する。

資本的支出は、NOI算定後の控除項目であり、NOIから資本的支出を控除したものがNCFとなる。

なお、賃貸借契約上、テナントとオーナーの工事区分により、建物内で発生した工事必要な修繕費の負担がオーナー側の負担となるか、テナント側の負担となるか賃貸借契約の確認も重要となってきます。

証券化対象不動産の場合における修繕費と資本的支出については、建物調査会社から発行される建物状況調査報告書(エンジニアンリングレポート、ER)の数値を参考にして査定することになっています。

修繕費と資本的支出の違いについては、以下の国税庁のガイドラインが有用なので参考までにご覧ください。

国税庁HP 修繕費とならないものの判定

その他費用

オーナーが提供するインターネット加入費や町内会費などが考えられますので、見落としのないように査定が必要です。

以上にて不動産収入と支出を査定いたしましたので、いよいよ純収益と還元利回りとの関係について見ていきましょう。