前回までに純収益の構成要素である不動産の収入と支出の査定方法について解説してきました。

復習の意味で、収入と支出の記事を貼りつけておきます。

不動産収入の査定

【入門】収益還元法 その8 不動産収入の査定

不動産支出の査定

【入門】収益還元法 その9 不動産支出の査定

純収益は、不動産収入―不動産支出の引き算ですから収入と支出が適正に判定できれば、あとは還元利回りで還元する、つまり、割り算するだけで不動産の収益価格が算定できることになりますね。

もう一度、収益還元法の直接還元法の公式を掲げておきましょう。

= 純収益 ÷ 還元利回り

純収益と還元利回りの相関関係

ここで注意しなければならないのは、査定された純収益がどの時点のものか?どこまで将来の純収益の変動リスクを織り込んでいるか?によって査定すべき還元利回りも変わってくるという事実です。

同じ不動産なので、理論上の収益価格は一致するはずですね。

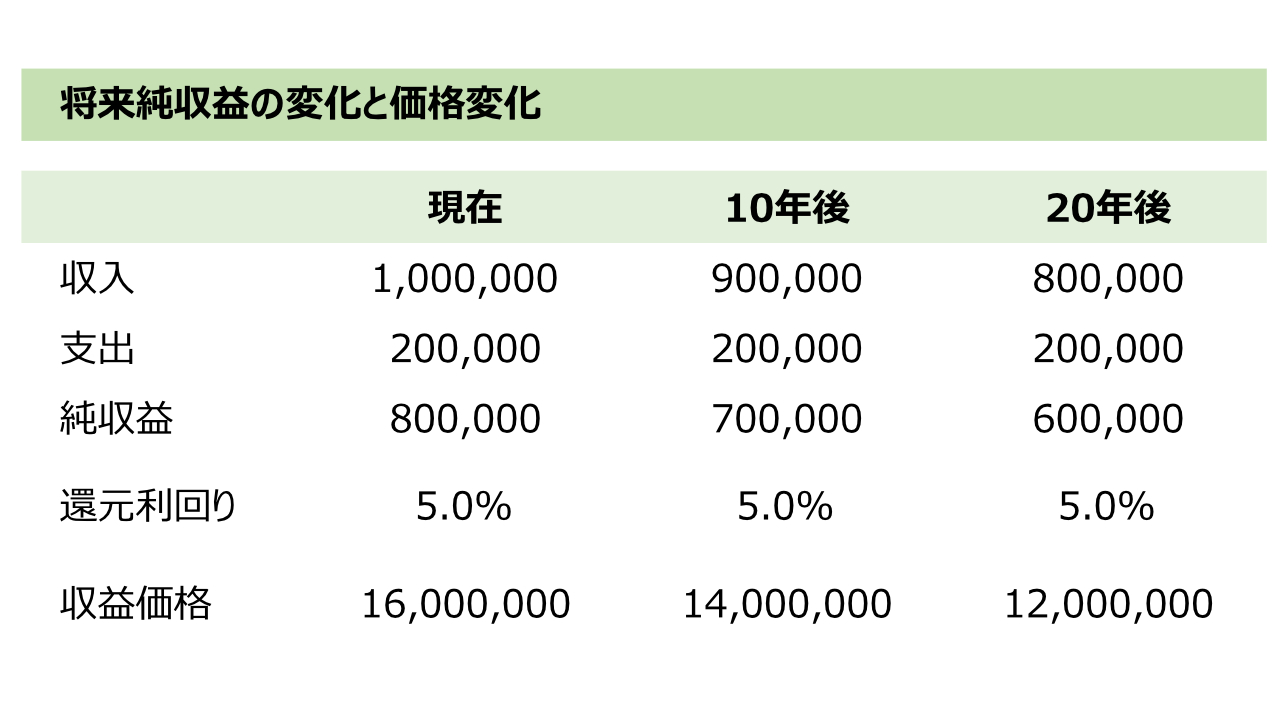

それでは、次の簡単な設例で還元利回りが5.0%と査定された場合を考えてみましょう。

現在の賃料収入が100万円の不動産

不動産関連支出は20万円(将来も一定)

現在の純収益は80万円

毎年1万円ずつ賃料収入が下がることが予想されている。

それぞれ現在、10年後、20年後の純収益を還元利回り5%で単純に還元すると次のようになります。

賃料の下落により純収益が変化して、還元利回りを固定して査定すると、賃料の下落によって価格が1,600万円⇒1400万円⇒1200万円と変化していきます。

当たり前の結果ですね。

それでは、この不動産の適正な収益価格は、それぞれ1600万円、1400万円、1200万円のどれなのでしょうか?

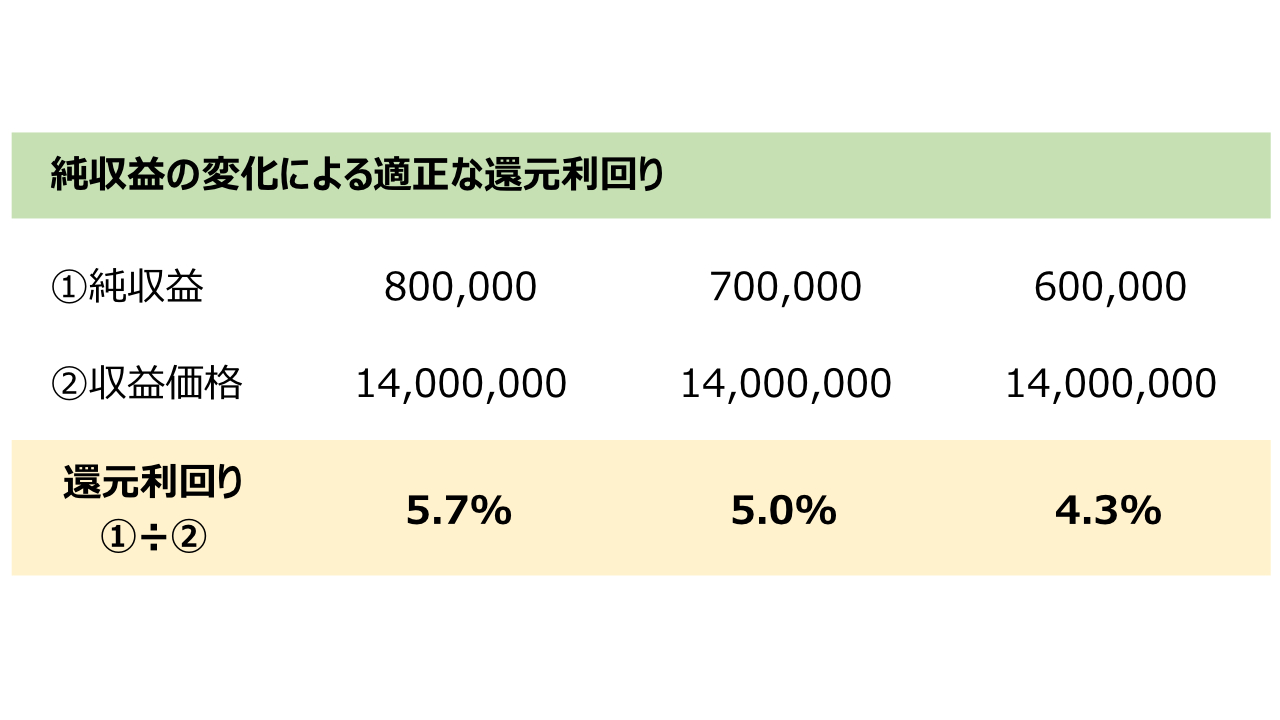

例えば、1400万円が適正な価格であったとしましょう。

すると各時点における純収益における還元利回りを逆算で示してみると次のようになります。

このように価格を固定するとどの時点の純収益を還元するかによって、還元利回りが変化していくことが分かります。

上記の実験から言えば、

現在の純収益80万円を還元するのと10年後の純収益70万円を還元するのでは、それぞれ5.7%と5.0%、つまり0.7%の差が生じていることになりますね。

つまり、この0.7%分は純収益の将来変化率を示していることになります。

このように、純収益の変化が将来見込まれている不動産について、単に現在の収益で資本還元してしまうと、誤った収益価格が算定される可能性があるということです。

この純収益と還元利回りの相関関係は非常に重要です。

新築ワンルームマンションを例に

新築マンションの賃料は一般的に新築プレミアムが付くと言われています。

新築分譲マンションの価格に新築プレミアムが付くのと同じですね。

特に、日本では、まだ人が住んだことがない新築に対する信仰が未だに根強く、分譲価格も賃料も一定程度割高になる傾向がありますね。

しかしながら、次の入居者が決まる数年度の2回転目からは、賃料が約5%程度下落することもざらにあります。

そこで、新築時の賃料に永続性があるという前提で収益価格を査定してしまうと、割高に評価してしまうという過ちを犯してしまうことになります。

新築ワンルーム業者の販売ロジックは、新築賃料が永続するという前提で、利回りを提示していることが殆どです。

しかもこの利回りがネット利回りでなくグロス利回りだったりするので、正直むちゃくちゃな世界です。

更に言えば、賃料の新築プレミアムどころか、利回りも新築なので極端に低く見せている事例も多いです。

ということは、賃料と利回りでダブルアクセルが吹かされて、収益価格が跳ね上がることになります。

よく考えると当たり前のことですが、このような新築の「虫のいい面」を見せて販売促進しているのが新築ワンルーム業界と言えます。

上記の相関関係から言うと、新築ワンルームマンションの正しい評価の考え方は次の通りです。

・新築賃料を採用するのであれば、一定程度の賃料下落リスクを織り込んだ還元利回りとしておくこと。

以上は、新築ワンルームを例に挙げてみましたが、その他の不動産でも同じようなことが起こり得ます。

たまたま高い賃料を支払ってくれているテナントが抜けたときに、収益価格に対するダメージが大きくなるというのが感覚的に理解してもらえれば十分です。

次に、DCF法について、具体的に査定表を作っていきましょう。